בדיקת כדאיות השקעה בשוק המניות בארה"ב (13/05/18)

להלן ניתוח קצרצר ותמציתי לבדיקת כדאיות ההשקעה בשוק המניות בארה"ב באמצעות ניתוח מדד Russel 3000 האמריקאי

Photo by sandarbha panth on Unsplash

פרופיל

מה אנחנו בודקים בפרופיל ההשקעה?

מהו המדד, ממה הוא מורכב, כיצד מרוויחים מהשקעה בו וכיצד ננתח אותו?

שם

מדד מניות RUSSELL 3000.

הרכב המדד

הוא אחד ממדדי הדגל של שוק ההון האמריקאי. המדד מספק חשיפה על כל שוק המניות האמריקאי באמצעות מעקב אחר הביצועים של 3,000 המניות הגדולות בארה"ב, המהוות כ -98% מסך כל שווי השוק של המניות הנסחרות באחת הבורסות המרכזיות בארה"ב. המדד מייצג את השינוי המצרפי במחירי המניות כולל הדיבידנדים המתקבלים מהן ומהווה כלי לסקירה מהירה של מצב הכלכלה ושוק ההון האמריקאי.

חמשת הסקטורים המובילים במדד:

טכנולוגיה 24%.

פיננסים 15%.

בריאות 13%.

צריכה 12%.

תעשייה 11%.

רווח הון ע"י מכירת ההשקעה במדד במחיר גבוה יותר מהקניה שלו.

הניתוח שלנו יתבצע על תעודת הסל iShares Russell 3000 הנסחרת בבורסה בארה"ב תחת הסימול IWV.

תמחור

מה אנחנו בודקים בתמחור ההשקעה?

האם מחיר ההשקעה בבורסה זול או הוגן כלכלית או מנופח וסביר שירד בעתיד. האם התשואה הפוטנציאלית על ההשקעה כדאית ביחס לאלטרנטיבות באפיקי השקעה אחרים? האם ההשקעה נזילה או שהתמחור נובע מחוסר נזילות ומניפולציות?

שוויין הממוצע בבורסה של החברות במדד גבוה פי 2.7 משוויין הכלכלי בדוחות הכספיים.

השווי בבורסה מגלם ציפיות הוגנות לצמיחה ברווחיות ולעליית ערך עתידי של ההשקעה.

החזר השקעה (מכפיל רווח)

ההחזר התאורטי של ההשקעה הוא תוך 17 שנים. כלומר תשואה פוטנציאלית שנתית של 5.8%.

בהשוואה לאלטרנטיבת אג"ח קונצרני המגלם תשואה של 3.4%, פוטנציאל התשואה במדד אטרקטיבית.

נזילות השקעה

מחזור המסחר היומי הממוצע בתעודת סל הוא עשרות מיליוני דולרים ליום. אין חשש ממניפולציות וחוסר נזילות בהשקעה בתעודת הסל.

תזמון

מסקנה

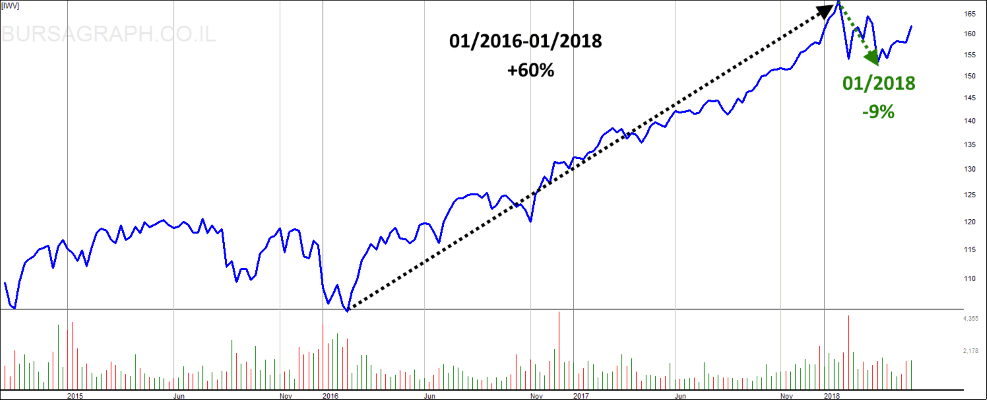

בניתוח התזמון אנחנו מסיקים שהמדד נמצא במגמת מחירים עולה ויציבה משנת 2016 אך מנגד מתחילת 2018 התנודתיות של המגמה עולה ומשדרת עלייה בעצבנות המשקיעים.

אם קיימת כבר השקעה במדד: להמשיך להחזיק בהשקעה.

אזהרה

הניתוח מפורסם כשירות לציבור, חינם וללא מחויבות.