03/01/19: בדיקת כדאיות השקעה במדד מניות ארה"ב Standard and Poor's 500

בהשקעה במדד מניות קיים פוטנציאל להרוויח עשרות ולעיתים מאות אחוזים על ההשקעה ומנגד, קיימת אפשרות להפסד חלק ניכר מכספי ההשקעה. על מנת לנסות ולצמצם למינימום את הסיכון אנחנו מציגים מודל פשוט המנתח את המדד בהיבטים שונים על מנת לקבל תמונה מקיפה על החברה והמניה:

– תמחור ההשקעה.

– תזמון ההשקעה.

שילוב היבטים אלו בניתוח ההשקעה עשוי לתרום לקבלת החלטה מושכלת ומעלה את הסיכוי להצלחת ההשקעה.

פרופיל המדד

מה אנו בודקים?

אני נערוך היכרות קצרה עם המדד אותו אנחנו מנתחים ומאילו סקטורים מרכזיים הוא מורכב.

1. שם המדד

Standard and Poor's 500.

2. פרופיל המדד

מדד S&P 500 כולל את מניותיהן של 500 החברות בעלות שווי השוק הגדול ביותר בשוק ההון האמריקאי. המדד הוא אחד ממדדי הדגל של שוק ההון האמריקאי. המדד מספק חשיפה על כל הסקטורים המובילים של הכלכלה האמריקאית. המדד מייצג את השינוי המצרפי במחירי המניות כולל הדיבידנדים המתקבלים מהן ומהווה כלי לסקירה מהירה של מצב הכלכלה ושוק ההון האמריקאי.

חמשת הסקטורים המובילים במדד:

טכנולוגיה 27%.

פיננסים 15%.

בריאות 13%.

מוצרי צריכה 12%.

תעשייה 10%.

3. דרך ניתוח כדאיות ההשקעה במדד

הניתוח על המדד יתבצע באמצעות ניתוח הקרן המחקה iShares Core S&P 500 הנסחרת בבורסה בארה"ב תחת הסימול IVV.

תמחור ההשקעה

מה בודקים?

בתמחור המדד אנו נבדוק האם מחירן המשוקלל של מניות החברות המרכיבות את המדד כדאי להשקעה או מנופח וסביר שירד בעתיד. האם התשואה הפוטנציאלית הגלומה במדד כדאית ביחס לאלטרנטיבות שקיימות באפיקי השקעה אחרים?

על מנת להגיע למסקנה ברורה נבדוק את התמחור באמצעות שני קריטריונים:

– מחיר ההשקעה (מכפיל הון): האם המחיר המשוקלל של המניות המרכיבות את המדד זול, הוגן וראוי להשקעה או מנופח וסביר שירד בעתיד?

– החזר ההשקעה (מכפיל רווח): מהי התשואה הכלכלית שמניות החברות המרכיבות את המדד מניבות לבעלי המניות? בתוך כמה שנים תוחזר ההשקעה? האם ההשקעה במדד עדיפה על אלטרנטיבות?

1. מחיר ההשקעה (מכפיל הון משוקלל של מניות המדד): 3.5

בהתאם למכפיל, השווי המצרפי של החברות המרכיבות את המדד בבורסה גבוה מפי שלושה וחצי משוויין המצרפי הכלכלי בדוחות הכספיים. השווי בבורסה מעט מנופח ומגלם ציפיות גבוהות מידיי להמשך צמיחה ברווחיות ולעליית ערך עתידי של המדד. השווי של המדד בבורסה יקר ומחייב זהירות.

2. החזר ההשקעה (מכפיל רווח משוקלל של מניות המדד): 23.6

בהתאם למכפיל, החזר ההשקעה במדד יהיה תוך 23 שנים והתשואה התיאורטית על ההשקעה היא 4.2% לשנה. התשואה גבוהה משמעותית מאלטרנטיבות בשוק האמריקאי באפיקי השקעה סולידיים יותר. הסיכון בהשקעה במדד מגלם תשואה פוטנציאלית ראויה להשקעה ביחס לאלטרנטיבות.

תזמון ההשקעה

מה בודקים?

בתזמון ההשקעה שואפים לאתר את הזמן הטוב ביותר לבצע את ההשקעה במדד. האם כדאי עכשיו לבצע את ההשקעה או שעדיף להמתין לתזמון טוב יותר בעתיד.

על מנת להגיע למסקנה, נבדוק את התזמון באמצעות שני קריטריונים:

– מגמת המחיר ארוכת הטווח: מהי מגמת המחיר ארוכת הטווח (חודשים עד שנים) של המדד? עלייה/ירידה/דשדוש במקום ללא כיוון ברור? המטרה: לא להילחם בשוק ולהשקיע רק אם המדד עולה או אם המדד יורד ומתחיל לשנות כיוון לעלייה.

– מגמת המחיר קצרת הטווח: מהי מגמת המחיר קצרת הטווח (שבועות עד חודשים) של המדד? האם המגמה בטווח הקצר תואמת את המגמה ארוכת הטווח? האם שינוי כיוון במגמת המחיר קצרת הטווח מאותת שינוי בציפיות המשקיעים ועל שינוי מגמת המחיר ארוכת הטווח במדד?

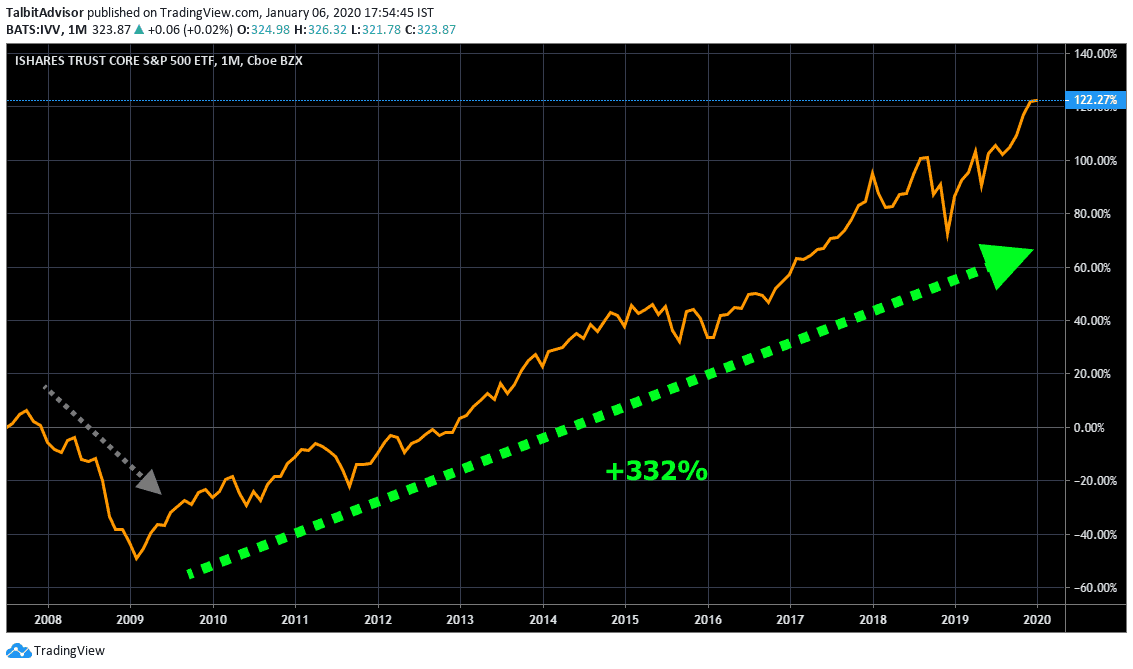

1. מגמת המחיר ארוכת הטווח: עלייה

מגמת המחיר ארוכת הטווח של המדד היא עלייה. מסיום משבר הסאב-פריים ועד היום המדד נמצא במגמת עלייה.

מקור: TradingView

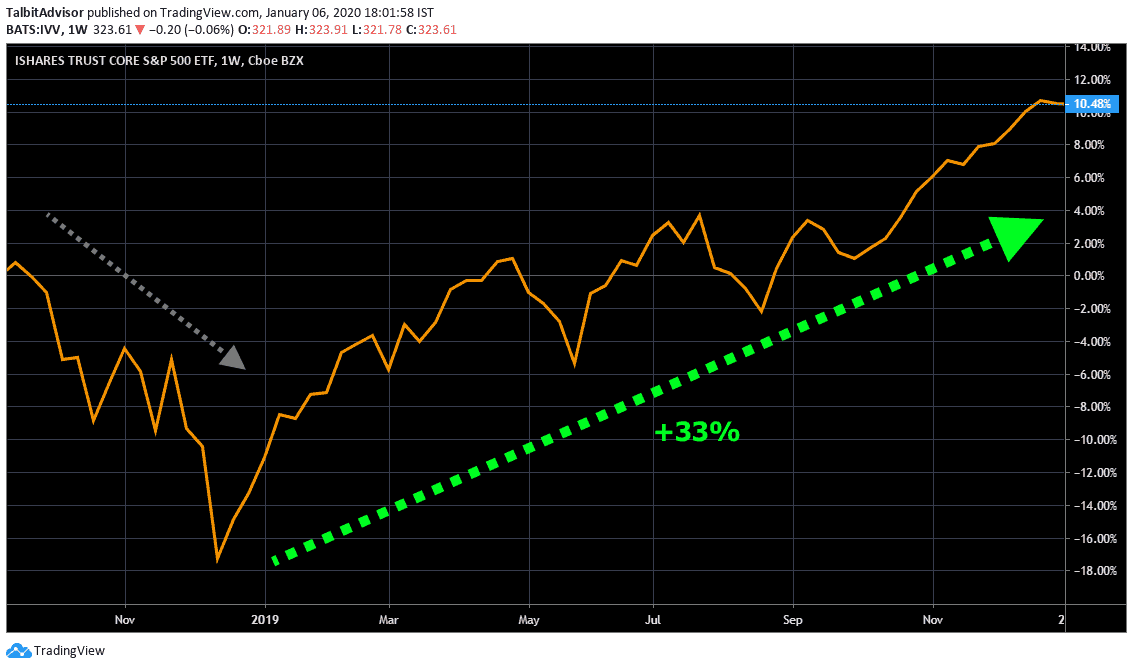

2. מגמת המחיר קצרת הטווח: עלייה

מתחילת 2019 ועד היום המדד נמצא במגמת עלייה. מגמת המחיר קצרת הטווח תואמת ותומכת במגמת המחיר ארוכת הטווח של המדד.

מקור: TradingView

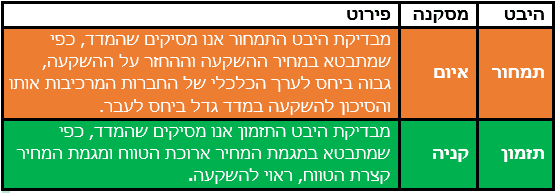

מסקנות ופעולות

1. מסקנות

2. פעולה מומלצת

במידה ולא קיימת השקעה במדד – ניתן לבצע השקעה ראשונית במדד.

במידה וקיימת השקעה במדד – מומלץ לממש את הרווח בהשקעה (אם קיים) ולחזור להשקעה המקורית.

אזהרה

אזהרת השקעה

הניתוח מפורסם כשירות חינם לציבור וללא מחויבות.