29/03/20: בדיקת כדאיות השקעה במניות חברת מיקרוסופט - Microsoft

בעקבות ריבוי תיזכורים בתקשורת ובאתרים כלכליים להלן ניתוח פשוט ותמציתי הבודק את כדאיות ההשקעה במניות החברה

מקור: אתר אינטרנט מיקרופוסט

בהשקעה במניות קיים פוטנציאל להרוויח עשרות ולעיתים מאות אחוזים על ההשקעה ומנגד, קיימת אפשרות להפסד חלק ניכר מכספי ההשקעה ואף מחיקתם. על מנת לנסות ולצמצם למינימום את הסיכון אנחנו מציגים מודל פשוט המנתח את המניה והחברה שעומדת מאחוריה בהיבטים שונים על מנת לקבל תמונה מקיפה על החברה והמניה:

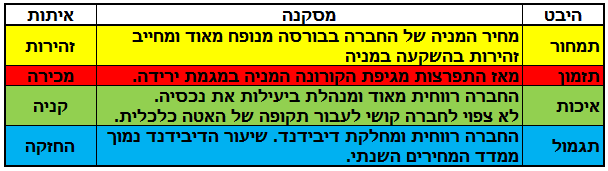

– תמחור המניה.

– תזמון ההשקעה.

– איכות החברה.

– תגמול החברה.

שילוב היבטים אלו בניתוח ההשקעה עשוי לתרום לקבלת החלטה מושכלת ומעלה את הסיכוי להצלחת ההשקעה.

פרופיל החברה

מה בודקים?

אנו נבחן מהו נייר הערך שאנחנו מנתחים? נערוך היכרות בסיסית עם החברה ותחום עיסוקה ומה שוויה בבורסה.

1. סימול מניה

MSFT.

2. תחום עיסוק

חברת מיקרוסופט עוסקת בפיתוח, תכנות, שיווק ומתן זיכיונות למערכות הפעלה למחשבים, פתרונות תוכנה למגזר הפרטי והעסקי ומגוון פלטפורמות משולבות חומרה ותוכנה.

בתחום המוצרים ללקוחות פרטיים משווקת החברה מערכות הפעלה לשרתים, מחשבים אישיים ומחשבי כף יד. שרתים וכלי פיתוח כוללים יישומי שרתים וכלי פיתוח תוכנה, שירותי הדרכה ותעודות מקצועיות למתכנתים ואנשי רשתות.

קו מוצרי התוכנה מאפשר ניהול מאגרי מידע, מסחר אלקטרוני, גישה סלולארית, העברת הודעות ועוד. פתרונות תוכנה לארגונים ולקוחות פרטיים כוללים את חבילת תוכנות Office לניהול מסמכים, עריכת תמונות וגיליונות אלקטרוניים, ניהול קשרי לקוחות, ניהול שרשרת הפצה ואספקה, פתרונות לקמעונאים ונקודות מכירה ומתן שירותים נלווים.

בתחום משחקי הוידאו מפתחת החברה ומשווקת את קונוסולת המשחק X Box יחד עם משחקים וציוד היקפי משלים.

תחום האינטרנט כולל את רשת MSN המספקת מגוון שירותים ויישומים ומאגדת בתוכה קבוצה גדולה של אתרים ויישומי העברת מסרים מיידים (MSN Messenger).

בנוסף, פועלת החברה בתחום משחקי המחשב, מערכות טלמאתיות לרכבים, פלטפורמות לטלוויזיה אינטראקטיבית, חומרה ותוכנות למגוון יישומים כמו למידה מרחוק ועוד.

3. שווי השוק של החברה.

שווי השוק של החברה בבורסה הוא 1.1 טריליון דולר.

תמחור המניה

מה בודקים?

בתמחור המניה אנו נבדוק האם מחיר המניה בבורסה כדאי להשקעה או מנופח וסביר שירד בעתיד? האם התשואה הפוטנציאלית כדאית ביחס לאלטרנטיבות שקיימות באפיקי השקעה אחרים? האם המסחר במניה הוגן או מושפע ממניפולציות?

על מנת להגיע למסקנה ברורה נבדוק את התמחור באמצעות שלושה קריטריונים:

– מחיר ההשקעה (מכפיל הון): האם מחיר המניה בבורסה זול, הוגן וראוי להשקעה או מנופח וסביר שירד בעתיד?

– החזר ההשקעה (מכפיל רווח): מהי התשואה הכלכלית שהחברה מניבה לבעלי המניות? בתוך כמה שנים תוחזר ההשקעה? האם המניה עדיפה על אלטרנטיבות?

– נזילות ההשקעה (מחזור מסחר ממוצע): האם מחיר המניה בבורסה אמיתי ונובע מביקוש והיצע או נתון למניפולציות של גורמים זרים?

1. מחיר ההשקעה (מכפיל הון): 10.3.

השווי של החברה בבורסה גדול יותר מפי עשרה משוויה הכלכלי בדוחות הכספיים ומגלם ציפיות עתידיות מוגזמות של המשקיעים בשוק ההון להמשך גידול עתידי מואץ של החברה בהכנסות וברווחים. השווי של החברה בבורסה מנופח ומחייב זהירות להשקעה.

2. החזר ההשקעה (מכפיל רווח): 27.6.

בהתאם למכפיל, החזר ההשקעה יהיה תוך 27 שנים והתשואה התיאורטית על ההשקעה היא 3.6% לשנה. התשואה גבוהה יותר מהתשואה המובטחת באפיקי השקעה סולידיים יותר. הסיכון בהשקעה במניה מגלם תשואה פוטנציאלית ראויה להשקעה ביחס לאלטרנטיבות.

3. נזילות: מחזור יומי ממוצע 6,500,000,000 $

המחזור היומי במסחר במניות החברה גבוה מאוד. לא צריכה להיות בעיית נזילות בהשקעה במניה ולא צריך להיות קושי במכירה וקניה של המניה.

תזמון ההשקעה

מה בודקים?

בתזמון ההשקעה אנו שואפים לאתר את הזמן הטוב ביותר לבצע את ההשקעה במדד. האם כדאי עכשיו לבצע את ההשקעה או שעדיף להמתין לתזמון טוב יותר בעתיד.

על מנת להגיע למסקנה, נבדוק את התזמון באמצעות קריטריון ניתוח מגמת המחיר:

– מגמת המחיר של המדד: מהי מגמת המחיר של המדד? עלייה/ירידה/דשדוש במקום ללא כיוון ברור? האם שינוי כיוון במגמת המחיר מאותת על שינוי בציפיות המשקיעים ועל שינוי מגמת המחיר ארוכת הטווח במדד?המטרה: לא להילחם בשוק ולהשקיע רק אם המדד עולה או אם המדד יורד ומתחיל לשנות כיוון לעלייה.

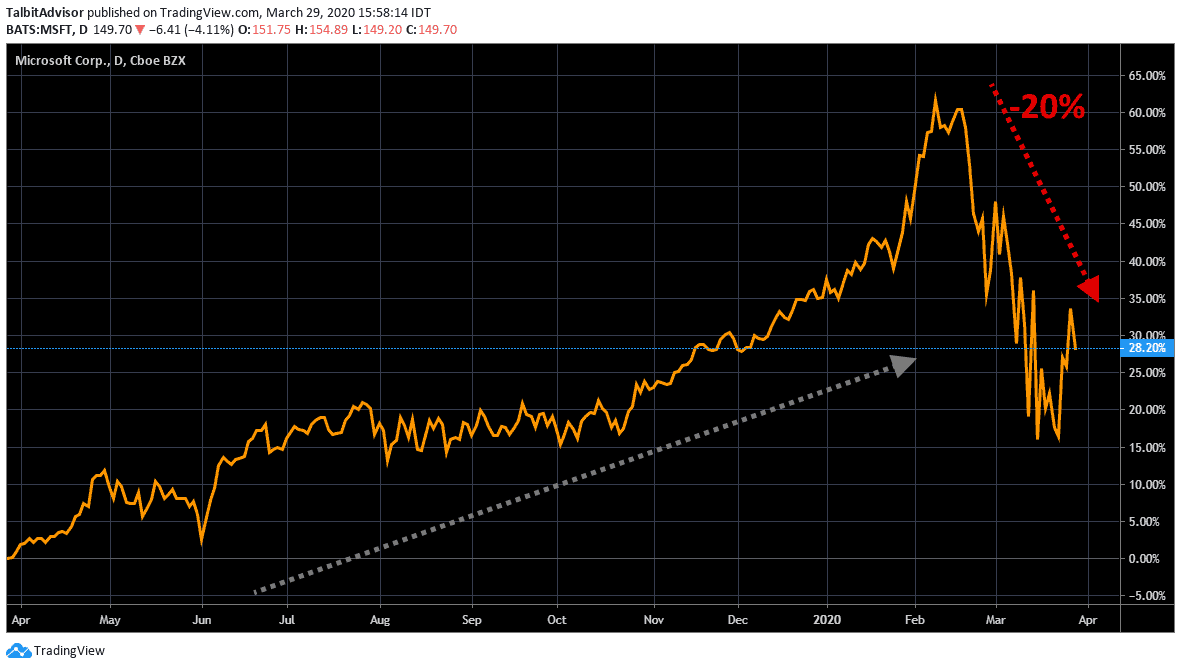

1. מגמת המחיר של המדד: ירידה

מגמת המחיר של המדד היא ירידה. מגמת הירידה החלה בפברואר 2020 וממשיכה עד היום.

מקור: TradingView

איכות החברה

מה בודקים?

באיכות החברה אנו בוחנים את הצמיחה של החברה והאיתנות הפיננסית שלה. האם החברה ריווחית וצומחת או נמצאת בשלב של הידרדרות? האם החברה תוכל לשרוד משברים כלכליים או שבמשבר הראשון קיימת סכנה להמשך קיומה.

על מנת להגיע למסקנה, נבדוק את האיכות באמצעות שני קריטריונים:

– תשואה על ההון: האם התשואה שהחברה משיגה על ההון העצמי שלה גבוהה ואטרקטיבית. האם התשואה מספיק גבוהה ביחס לאלטרנטיבות. האם הפעילות של החברה מספיק רווחית על מנת שניתן יהיה לממן גידול של החברה באמצעות הלוואות?

– תשואה על הנכסים: האם החברה איתנה פיננסית ותוכל לשרוד תקופות כלכליות קשות או או שתיקלע לקשיים עקב הוצאות מימון וההלוואות שנלקחו? עד כמה יעילה החברה בניצול השקעות נוספות ליצירת גידול בהכנסותיה? האם רווחיות החברה מספיק גבוהה על מנת לשלם הוצאות מימון ולהשאיר גם רווח להמשך צמיחתה?

1. תשואה על ההון: 42.1%

התשואה על ההון העצמי של החברה היא 42.1% גבוהה יותר מכל אלטרנטיבה באפיקי השקעה אחרים. רווחיות החברה גבוהה יותר מהריבית שהיא צריכה לשלם עבור ההלוואות שלה.

2. תשואה על נכסים: 15.9%

החברה מנהלת בצורה יעילה את נכסיה. ההלוואות ("הון זר") והוצאות המימון של החברה לא מכבידים על צמיחתה. החברה איתנה פיננסית וסביר שתוכל להמשיך לפעול ללא קשיים גם בתקופות משבר כלכלי.

תגמול החברה

מה בודקים?

בתגמול החברה אנו בוחנים האם החברה מתגמלת באופן שוטף באמצעות דיבידנדים את המשקיעים? האם החברה תוכל להמשיך ולתגמל בדיבידנדים גם בתקופות קשות של ירידה בצמיחה וברווחיות?

על מנת להגיע למסקנה, נבדוק את התגמול באמצעות שני קריטריונים:

– תשואת דיבידנד: מהו שיעור הדיבידנד השנתי שהחברה מחלקת למשקיעים? האם הדיבידנד גבוה יותר מאלטרנטיבות השקעה?

– שיעור דיבידנד מרווח: האם החברה תוכל לתגמל את המשקיעים בדיבידנד לאורך זמן? האם החברה שומרת מעט מהרווח להשקעה חוזרת בציוד ומו"פ להמשך צמיחתה העתידית?

1. תשואת דיבידנד: 1.3%.

החברה מחלקת דיבידנד בשיעור של 1.3% לשנה. הדיבידנד נמוך משיעור עליית המחירים השנתית.

2. שיעור דיבידנד מרווח: 29%.

החברה חילקה בשנה האחרונה כ-28% מהרווח השנתי שלה כדיבידנד למשקיעים. לחברה נשארו מספיק כספיםלהשקעה בהמשך צמיחתה העתידית. אין חשש שהחברה תתקשה להמשיך בתשלומי הדיבידנד בעתיד.

מסקנות ופעולות

1. מסקנות

2. האם לבצע השקעה

עקב מגמת הירידה של מחיר המניה מומלץ לא לבצע השקעה במניה בשלב זה.

אזהרה

אזהרת השקעה

הניתוח מפורסם כשירות חינם לציבור וללא מחויבות.