הדולר נחלש מול השקל - מה לעשות? (09/03/2017)

להלן ניתוח קצרצר ותמציתי כיצד מומלץ להתנהל עם הירידות בדולר בתקופה זו.

Photo by Ryan Quintal on Unsplash

מה קורה בשווקי ההון?

מתחילת השנה ועד היום אנחנו מבחינים בשחיקה של הדולר מול השקל בשיעור של כמעט 5%.

כמובן שירידה חדה יחסית בדולר מול השקל בתקופה כה קצרה מעלה ספקולציות רבות מדוע הדולר יורד והאם בכלל כדאי להיות חשוף לדולר שההרגשה היא שהוא "כל הזמן נחלש מול השקל".

חשבנו בסקירה זו, בניגוד לסקירות אחרות בנושא, להרחיב את היריעה מעבר להסתכלות קצרת הטווח של השנה האחרונה, ולבדוק את ההיגיון בחשיפה לדולר כחלק מאסטרטגיית השקעות של פיזור סיכונים.

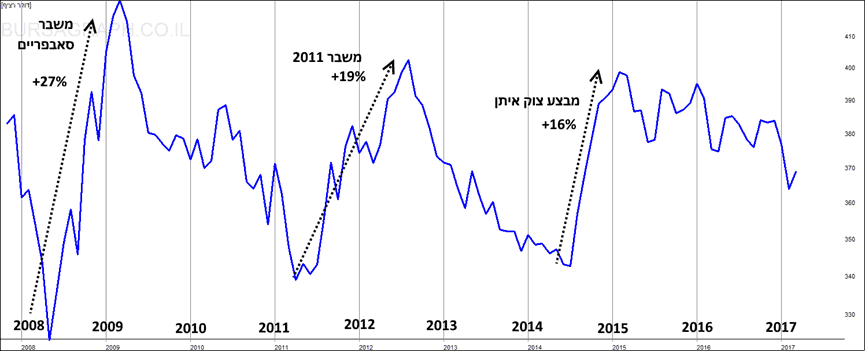

להלן גרף המציג את התנודתיות בשער החליפין בין השקל לדולר בעשר השנים האחרונות – ממשבר הסאבפריים ועד היום.

הגרף מציג בצורה ויזואלית את אחד העקרונות החשובים ביותר שלנו בהשקעות:

פיזור חלק משמעותי מההשקעות לחו"ל באמצעות הדולר על מנת להשיג שתיי מטרות עיקריות:

1. צמצם משמעותי של תלות ביצועי התיק בשוק ההון המקומי ובמצב

הגיאופוליטי של ישראל.

2. למתן באופן משמעותי את התנודתיות של תיק ההשקעות בתקופות של משבר כלכלי עולמי.

חשוב לזכור שלא משנה עד כמה אנחנו שומעים שישראל היא כלכלה חזקה וצומחת, אנחנו עדיין מדינה קטנה באזור גיאופוליטי ביטחוני שרק הולך ומחמיר ותלויה מאוד בייצוא להמשך צמיחתנו.

גרף שער חליפין דולר שקל בעשר השנים האחרונות:

בגרף אנחנו יכולים לראות שהשינוי בשער החליפין בין השקל לדולר הוא מחזורי כאשר כל פעם שמתרחש בארץ או בחו"ל משבר כלשהו משמעותי הדולר מתחזק במהירות ובאופן משמעותי מול השקל (וגם מול שאר המטבעות בעולם).

א. בשנת 2008 משבר הסאבפריים גרר ירידות חדות של כ- 50% בשווקי ההון ברחבי העולם והתחזקות משמעותית של הדולר מול השקל.

ב. בשנת 2011 בעקבות הורדת הדירוג של כמה מדינות מפותחות ברחבי העולם (כולל ארה"ב) מדירוג מושלם (AAA) לדרגה אחת פחות (AA), החלו ירידות של כ- 25% בשווקי ההון ברחבי העולם. כמו במשבר 2008 גם הפעם המשקיעים מיהרו להשקיע במטבע האוניברסלי היחיד שקיים היום – בדולר. התחזקות הדולר הייתה גם מול השקל בשיעור של 19%.

ג. בנוסף למשברים עולמיים, את ישראל פוקד מידיי פעם גם משבר ביטחוני. מאז מלחמת לבנון השנייה הבולט בהם היה מבצע צוק איתן משנת 2014, למרות שהיה מדובר במבצע ולא מלחמה ולמרות שלא היה קיים סיכון קיומי על ישראל, מהר מאוד הדולר החזק מול השקל בשיעור של 16%.

כיצד כדאי להתנהל עם תיק ההשקעות?

אל לנו להתרגש מהיחלשות או התחזקות של הדולר מול השקל. השינויים בשער החליפין הם מחזוריים ותלותיים מאוד במצב הכלכלי העולמי והמצב הגיאופוליטי המקומי, שלא ניתנים לחיזוי!

מבחינתנו חשוב מאוד לזכור שהמטרה העיקרית בחשיפה לדולר היא למתן באופן משמעותי את התנודתיות של התיק בעת משבר – כשהכל יורד הדולר עולה.

אסור לנו להתפתות ולעשות "סיבוב" השקעה על הדולר – אף אחד לא יודע מתיי יעלה ומתיי ירד ומאיזו סיבה, רק בדיעבד.

קוריוז קטן,

אחת הסיבות המרכזיות להתחזקות השקל מול הדולר, לפי לא מעט אנליסטים, היא הנתונים הכלכליים הטובים של מדינת ישראל: שיעור אבטלה נמוך, צמיחה שנתית גבוהה ומאזן סחר חיובי.

הבעיה והחשד מבחינתנו הוא שהנתונים הטובים האלו לא מתבטאים בשוק ההון.

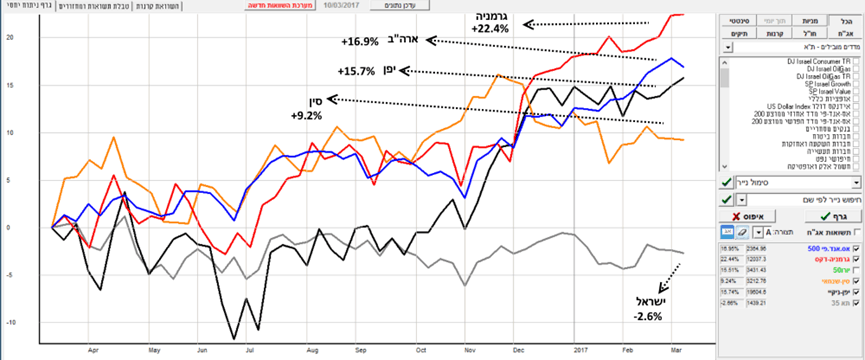

בשנה האחרונה כל השווקים המובילים בעולם עלו לא מעט למעט ישראל שנמצאת עדיין בתשואה שלילית בשנה האחרונה.

גרמניה: 22.4%

ארה"ב: 16.9%

יפן: 15.7%

סין: 9.2%

ישראל: 2.6%-

האם "חכמת ההמונים" יודעת משהו שהאנליסטים לא יודעים?

אזהרה

אזהרת השקעה

הניתוח מפורסם כשירות לציבור, חינם וללא מחויבות.