בדיקת כדאיות השקעה בשוק המניות האמריקאי (17/04/18)

להלן ניתוח קצרצר ותמציתי לבדיקת כדאיות ההשקעה במניות השוק האמריקאי באמצעות ניתוח מדד Russel 3000 האמריקאי.

מה אנחנו בודקים בפרופיל?

מהו המדד, ממה הוא מורכב, כיצד מרוויחים מהשקעה בו וכיצד ננתח אותו?

שם

מדד מניות RUSSELL 3000.

הרכב המדד

הוא אחד ממדדי הדגל של שוק ההון האמריקאי. המדד מספק חשיפה על כל שוק המניות האמריקאי באמצעות מעקב אחר הביצועים של 3,000 המניות הגדולות בארה"ב, המהוות כ -98% מסך כל שווי השוק של המניות הנסחרות באחת הבורסות המרכזיות בארה"ב. המדד מייצג את השינוי המצרפי במחירי המניות כולל הדיבידנדים המתקבלים מהן ומהווה כלי לסקירה מהירה של מצב הכלכלה ושוק ההון האמריקאי.

חמשת הסקטורים המובילים במדד:

טכנולוגיה 24%

פיננסים 15%

בריאות 13%

צריכה 13%

תעשייה 11%

כיצד מרוויחים מהשקעה במדד?

רווח הון ע"י מכירת ההשקעה במדד במחיר גבוה יותר מהקניה שלו.

רווח הון ע"י מכירת ההשקעה במדד במחיר גבוה יותר מהקניה שלו.

כיצד ננתח את כדאיות ההשקעה במדד?

הניתוח שלנו יתבצע על תעודת הסל iShares Russell 3000 הנסחרת בבורסה בארה"ב תחת הסימול IWV.

מה אנחנו בודקים בתמחור?

האם מחיר ההשקעה בבורסה זול או הוגן כלכלית או מנופח וסביר שירד בעתיד. האם התשואה הפוטנציאלית על ההשקעה כדאית ביחס לאלטרנטיבות באפיקי השקעה אחרים? האם ההשקעה נזילה או שהתמחור נובע מחוסר נזילות ומניפולציות?

מחיר ההשקעה (מכפיל הון)

שוויין הממוצע בבורסה של החברות במדד גבוה פי 2.7 משוויין הכלכלי בדוחות הכספיים.

השווי בבורסה מגלם ציפיות הוגנות לצמיחה ברווחיות ולעליית ערך עתידי של ההשקעה.

השווי בבורסה מגלם ציפיות הוגנות לצמיחה ברווחיות ולעליית ערך עתידי של ההשקעה.

החזר השקעה (מכפיל רווח)

ההחזר התאורטי של ההשקעה הוא תוך 17 שנים. כלומר תשואה פוטנציאלית שנתית של 5.8%.

בהשוואה לאלטרנטיבת אג"ח קונצרני המגלם תשואה של 3.8%, פוטנציאל התשואה במדד אטרקטיבית.

בהשוואה לאלטרנטיבת אג"ח קונצרני המגלם תשואה של 3.8%, פוטנציאל התשואה במדד אטרקטיבית.

נזילות השקעה

מחזור המסחר היומי הממוצע בתעודת סל הוא עשרות מיליוני דולרים ליום. אין חשש ממניפולציות וחוסר נזילות בהשקעה בתעודת הסל.

תזמון ההשקעה

תזמון ההשקעהמה אנחנו בודקים בתזמון?

האם זהו זמן טוב לבצע את ההשקעה במדד או שגרף המחירים והתנודתיות שלו משדרים שעדיף לשבת על הגדר ולהמתין להזדמנויות עתידיות?

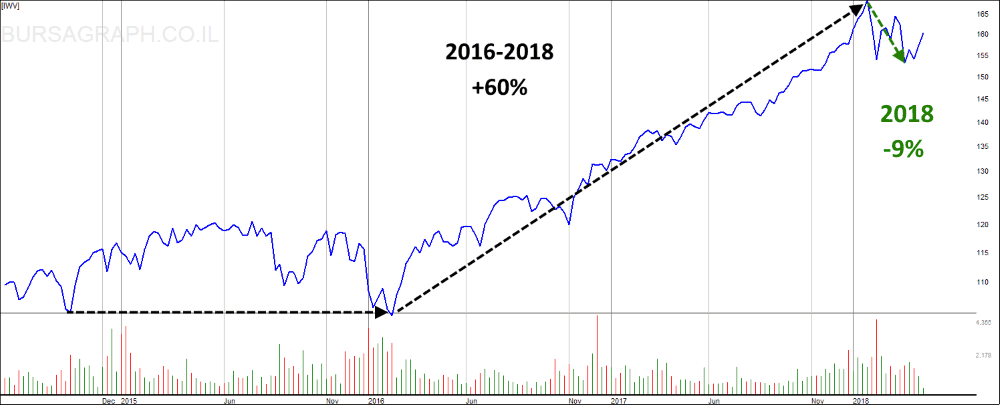

גרף המחירים של המדד בשנים האחרונות:

מקור: קו מנחה – תוכנת בורסהגרף.

מגמת המחיר

לאחר "עמידה במקום" שנמשכה כשנה וחצי עד לתחילת 2016, ניתן לראות משנת 2016 ועד 2018 עליית מחיר שבשיאה הגיעה לשיעור של 60%. המדד נמצא במגמת מחיר עולה.

תנודתיות המחיר

מתחילת 2018 אנחנו מבחינים בעלייה בתנודתיות מגמת המחירים. ירידת המחירים האחרונה שהגיעה במקסימום לירידה של 9%- מהשיא מעידה על עלייה משמעותית בעצבנות המשקיעים.

מסקנה

מסקנהסיכום

בניתוח התמחור אנחנו מסיקים שהמדד מתומחר במחיר סביר וראוי להשקעה – מחירה של ההשקעה אינו מנופח והתשואה הפוטנציאלית גבוהה מאלטרנטיבות השקעה באפיקים אחרים.

בניתוח התזמון אנחנו מסיקים שהמדד נמצא במגמת מחירים עולה ויציבה משנת 2016 אך מנגד מתחילת 2018 התנודתיות של המגמה עולה ומשדרת עלייה בעצבנות המשקיעים.

בניתוח התזמון אנחנו מסיקים שהמדד נמצא במגמת מחירים עולה ויציבה משנת 2016 אך מנגד מתחילת 2018 התנודתיות של המגמה עולה ומשדרת עלייה בעצבנות המשקיעים.

פעולה אפשרית

אם אין השקעה קיימת במדד: ניתן לבצע השקעה אך חשוב להחליט מראש מתיי יוצאים מההשקעה במידה והמגמה משתנה.

אם קיימת כבר השקעה במדד: להמשיך להחזיק בהשקעה.

אם קיימת כבר השקעה במדד: להמשיך להחזיק בהשקעה.

אזהרת השקעה

אין לראות בכל הכתוב משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הנו לידיעה בלבד ומהווה ניתוח אישי של החברה או עובדיה ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם.

החברה עוסקת בייעוץ השקעות פרטי ועשויה לייעץ ללקוחותיה להשקיע במדד המסוקר או כל מדד אחר בהתאם לצורכי לקוחותיה.

כל הזכויות שמורות לטלביט יועצים פיננסים בע"מ ©, אין להשתמש במידע אשר באתר לשום מטרה אחרת לרבות הפצה או הצגה בציבור, בלי אישור מפורש מהחברה.