מה קרה בשווקים בתקופה האחרונה וכיצד להיות ערוכים לכל התפתחות (13/10/18)

להלן ניתוח קצרצר ותמציתי כיצד מומלץ להתנהל עם תיק ההשקעות בתקופה זו.

Photo by Марьян Блан on Unsplash

מה קורה בשווקי ההון?

מה קורה בשווקים?

בשבוע האחרון אנחנו חווים ירידת מחירים משמעותית בשווקים המזכירה את ירידת המחירים שהייתה בפברואר השנה.

הירידות מקיפות כמעט את כל הסקטורים ואפיקיי ההשקעה השונים: מניות, אג"ח, סחורות (למעט זהב) וכדומה.

מדד המניות העולמי, לדוגמה, העוקב אחר 49 שווקי המניות המובילים בעולם, ירד בשבועיים האחרונים כ- 7%, ירידה הדומה מאוד לירידות בחודש פברואר שהגיעו ל-9%.

התקשורת "התגייסה" לעניין וזורעת כהרגלה פחד וחרדה . גלישה באתרים כלכליים מובילים מגלה כותרות מובילות: התמוטטות, קריסה, משבר, צלילה הן רק חלק מהביטויים המופיעים בו:

מדוע החלו הירידות?

בניגוד לירידות קודמות בשווקים, הפעם אין טריגר שהוביל ישרות לתוצאות אלה. בשבוע האחרון לא אירע אירוע מאקרו כלכלי חדש או משמעותי באחד מגושי הכלכלות המובילים בעולם ולא נוצר או הוחמר אירוע גיאו-פוליטי/ביטחוני כלשהו.

שני נושאים כלכליים, נוכחים כבר תקופה ארוכה החלו לתת אותותיהם ולהשפיע על השווקים: תהליך עליית הריבית והתשואות בארה"ב, מלחמת הסחר בין ארה"ב לשאר הכלכלות המובילות בעולם:

1. תהליך עליית הריבית והתשואות בארה"ב

בארה"ב קיימת כבר תקופה ארוכה צמיחה מואצת, בניגוד לשאר הכלכלות המובילות בעולם :

א. שיעור האבטלה הנמוך ביותר משנות התשעים – 3.7% בלבד.

ב. צמיחה בתוצר בשיעור של 2.9% – גדול יותר משיעור הגידול באוכלוסייה.

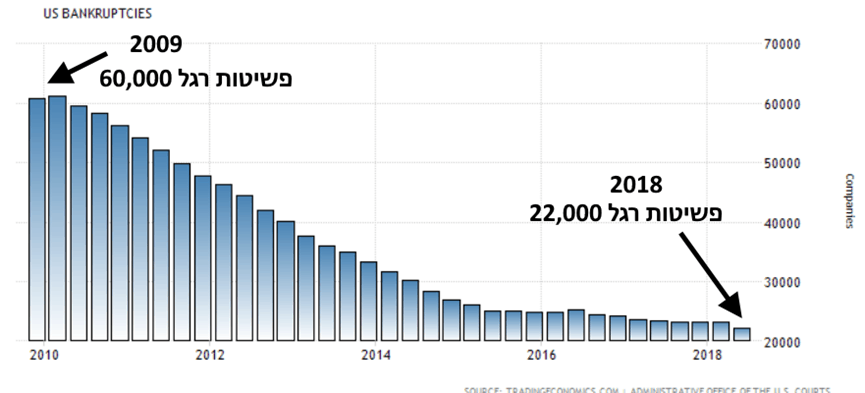

ג. צמיחה משמעותית בכל המגזר העסקי, וכמות פשיטות הרגל הנמוכה ביותר שהייתה בארה"ב מאז משבר ה"סאבפריים":

הצמיחה המואצת העלתה את החשש לעלייה באינפלציה מעבר למצופה והכריחה את הבנק המרכזי האמריקאי להעלות את הריבית משיעור של 0.25% בסוף שנת 2016 ועד לריבית של 2.25% בספטמבר 2018.

לעלייה המהירה בריבית השפעה משמעותית על כל הכלכלה העולמית:

א. העלייה בריבית מעודדת אנשים לחסוך (בריבית אטרקטיבית) ולא לצרוך.

ב. ההחזר החודשי על הלוואות ומשכנתאות עולה עקב עליית הריבית על ההלוואות.

ג. עליית הריבית על האשראי למגזר העסקי גורר הימנעות מלקיחת הלוואות עתידית והפסקת הפיתוח העסקי של מפעלים וחברות.

כרגע הנושא בשליטה ואין תחזיות להמשך תהליך העלאת הריבית, אך אם מסיבה כלשהי התהליך יימשך עשויה להיות לכך השפעה שלילית על השווקים.

2. מלחמת הסחר בין ארה"ב לשאר הכלכלות המובילות בעולם

תהליך הטלת המכסים של ארה"ב על שאר הכלכלות המובילות בעולם ממשיך.

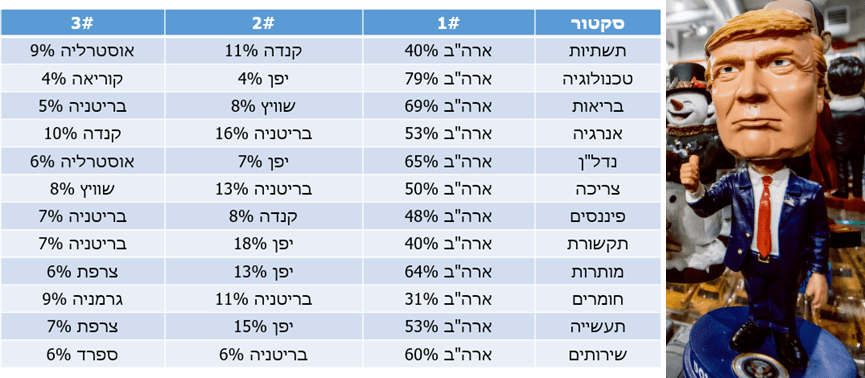

במידה ו"מלחמת הסחר" תמשך זמן רב ללא פתרון, תהיה לכך השפעה משמעותית על השווקים מכיוון שארה"ב עדיין היא המובילה הכלכלית העולמית:

מהטבלה מעלה ניתן לראות שארה"ב היא המובילה העולמית ומהווה יותר מ-50% במרבית הסקטורים במגזר העסקי ומובילה משמעותית מאוד בשני סקטורים מרכזיים בכלכלה העולמית: טכנולוגיה (79% מסך הסקטור) ובריאות (69% מסך הסקטור).

החשש הגדול הוא שהמשך הטלת המכסים יגרום להתייקרות מחירם הסופי של מוצרים למגזר העסקי והפרטי, ההתייקרות בתורה תפחית את הצריכה של הפרטיים ואת הצמיחה של המגזר העסקי.

כיצד כדאי להתנהל עם תיק ההשקעות?

אנחנו בטלביט מאמינים שתיק ההשקעות תמיד צריך להיות ערוך לכל תרחיש שהרי קשה מאוד לצפות כיצד השוק יגיב לאירועים כלכליים וגיאו-פוליטיים ובאיזו עוצמה, וזאת במטרה שניתן יהיה לנצל משברים ופחד בשווקים ולהפוך אותם להזדמנות ורווח.

אנו מקפידים שההשקעות בתיק יתבססו על סלים (מדדים) של מניות/אגרות חוב ולא על השקעות ספציפיות במניה או אגרת חוב וזאת על מנת שלא נצטרך לחשוש בזמן משבר האם החברה מאחורי נייר הערך תצליח לגבור על המשבר או שההשקעה תמחק.

בנוסף, הסלים בתיק מפוזרים גלובלית בכל גושי הכלכלות הגדולות בעולם: ארה"ב, אירופה, אסיה ושווקים ומתעוררים.

בשיטת זו לא "מפספסים" את ההתאוששות לאחר המשבר. אם במקום לפזר נתמקד בכמה סקטורים או מדינות בלבד, יש סיכוי ש"נחמיץ" את ההתאוששות ואז אנחנו בעצם מהמרים ולא משקיעים!

מבחינתנו יכולים להיות שלושה תרחישים אפשריים למצב היום בשווקים ולכולם אנו ערוכים:

תרחיש 1: חזרה לעליות

השווקים ימשיכו להיות "עצבניים" אך בסופו של דבר כל הסערה תשכח, התקשורת תעבור לנושא אחר והשווקים יחזרו לטפס.

בתסריט זה טוב שלא בוצעה פעולת מכירה מכיוון שכל מי שמנסה לתזמן את השוק – לצאת עכשיו ולחזור בחידוש העליות, סביר שייכשל. ביציאה הוא מקבע את ההפסד שלו מהשבוע האחרון ועד שהוא יחזור הוא יפסיד את כל העליות הראשוניות והמשמעותיות ביותר.

תרחיש 2: עמידה במקום

בתרחיש זה סביר שנמשיך להישאר במצב של חוסר וודאות, עצבנות ותנודתיות גבוהה בשווקים.

חשוב להמשיך לעקוב אחר פרמטרים כלכליים נוספים ולראות לאיזה כיוון נוטות הכלכלות המובילות בעולם.

כל עוד השוק לא "בחר" כיוון, אין מה לנסות לחזות את העתיד ולהמר על כיוונו – הסיכוי להרוויח שקול לסיכוי להפסד. אין כל צורך להיכנס לסחרור ולבצע פעולות מיותרות שלמעט עמלות ועלויות, אין תועלת בצדן.

תרחיש 3: המשך הירידות

השווקים ימשיכו להיות "עצבניים" והירידות בשווקים ימשיכו ואיתם הלחץ הפסיכולוגי מצד התקשורת.

קשה מאוד להעריך את מהירות ועוצמת התרחיש אבל זו גם הזדמנות לניצול הפאניקה וירידת המחירים לצורך הגדלת השקעה במחירים זולים על מנת שבהתאוששות הרווח יהיה גדול.

אזהרה

אזהרת השקעה

הניתוח מפורסם כשירות לציבור, חינם וללא מחויבות.