כיצד להשקיע עם כל המתיחויות הגיאו-פוליטיות היום בעולם (20/11/19)

להלן סקירה קצרצרה כיצד להיערך להשקעות בשווקי ההון בשנת 2020.

Photo by Unknown Photographer on Unsplash

מה קורה בשווקי ההון?

שנת 2019 מסתמנת כאחת השנים הטובות ביותר להשקעות בשוק ההון בשנים האחרונות. הרווחים מהשקעות באגרות חוב ובמניות מגיעים לאחוזים נכבדים. אם ניקח לדוגמה את השוק המוביל בעולם – האמריקאי, השקעה במדד המניות המוביל S&P500 הניבה מתחילת השנה 25% וההשקעה באג"ח ממשלת ארה"ב הניבה תשואה של 5% מתחילת השנה.

האם השנה הבאה תהיה מוצלחת כמו שנה זאת? האם הסיכוי למשבר בשוק גדל? בסקירה זאת ננסה לעשות סדר.

כאשר מנסים לנתח היום את הסיכונים בהשקעות, ננסה להתמקד בשלושה נושאים מרכזיים שיש בהם פוטנציאל לגרור את העולם למשבר כלכלי ולשינוי מגמה:

1. בחירות לנשיאות בארה"ב.

2. מלחמת הסחר בין ארה"ב לסין.

3. המשך הורדת הריבית ברחבי העולם המפותח והפיכתה לשלילית.

בחירות לנשיאות ארה"ב

Photo by History in HD on Unsplash

בינואר 2021 יערכו בחירות הבאות לנשיאות ארה"ב. נכון להיום הנשיא טראמפ, שהחל את כהונתו בינואר 2017, השפיע לטובה על שווקי ההון ברחבי העולם. הנשיא דאג להפחית מיסים בשוק האמריקאי גם ליחידים וגם לחברות. דאג לעמוד על כך שהמסחר בין ארה"ב לשאר מדינות העולם יהיה הוגן יותר ומבוסס על תחרות ולא על מכסים, דאג להפסיק או לצאת מאמנות בינלאומיות שמכבידות על הצמיחה האמריקאית והעולמית ובאופן כללי דאג שהרגולטור האמריקאי והעולמי לא יפריע יותר מידיי למגזר העסקי.

נכון להיום לא ברור מי יהיה המעומד הדמוקרטי מול טראמפ לנשיאות. כיום ניצבים אחד-עשר מועמדים דמוקרטיים שעדיין משתתפים במירוץ וביניהם: ג'ו ביידן, ברני סנדרס, אליזבת וורן וכדומה.

קשה לחזות מי מבין המועמדים יבחר, אבל ניתן להבחין שהמכנה המשותף של כולם הוא להרחיב את התמיכה הסוציאלית ברווחה ובבריאות לאזרחי ארה"ב והמשאבים לתמיכה יגיעו מהעלאת מיסים. חלק מהמועמדים אף רוצה לאכוף הגבלות איכות סביבה חדשות על התעשייה האמריקאית, גם אם הדבר יגרור צמצום השקעות במגזר העסקי (מכיוון שחלק מהכספים במקום שיושקע בצמיחה, יושקעו באכיפת איכות הסביבה ובדיונים משפטיים).

קשה להעריך היום מי ינצח בבחירות לנשיאות אבל ניתן להעריך שאם הסקרים יאותתו, ככל שאנחנו נתקדם בשנת 2020, על יתרון לטראמפ, הדבר ייתן רוח גבית להמשך העליות בשווקי ההון בעוד שירידה בתמיכה עלולה לגרור את השווקים לאי-וודאות לגבי מדיניות הממשל העתידית ואף לירידות בשווקים.

מלחמת הסחר ארה"ב וסין

נשיא ארה"ב טראמפ מתמרמר משיטת הסחר הקיימת בין ארה"ב לבין כלכלות מובילות בעולם: הגוש האירופי וסין. בסקטורים רבים הסחורות המיובאות לארה"ב פטורות ממכס בעוד שעל התוצרת המיוצאות מארה"ב, לאותם שווקים מועמס מכס. האסטרטגיה הבסיסית של טראמפ היא ליצור שוויוניות בין הכלכלות – או שהכל פטור ממכס או שהכל ממוסה במכסי מגן בשיעור זהה.

המטרה של טראמפ היא לעודד את הכלכלה האמריקאית באחת משתי אלטרנטיבות: מחירים זולים יותר של מוצרים אמריקאים בחו"ל (במידה ואין מכס) או מחירים זולים יותר של מוצרים אמריקאים בארה"ב עצמה (אם יוטל מכס על מוצרים סינים ואירופאים).

בתחילת 2018 טראמפ החל להתמקד בשוק הצומח והמוביל היום בעולם – השוק הסיני. טראמפ החליט על הטלת מכסים על תוצרת טכנולוגית וחקלאית המיובאת מסין, וסין בתגובה החליטה על הטלת מכס מקביל על תוצרת חקלאית אמריקאית.

מאז ועד היום שתי המדינות מנהלות ביניהן מלחמת סחר כלכלית בה פעם מוסיפים מכסים ופעם יושבים למשא ומתן. נכון להיום אין עדיין תוצאות משמעותיות למלחמת הסחר אבל צריך לזכור שבסופו של דבר עוצמתה של ארה"ב גדולה משמעותית מזו של סין ולכן הנזק מהימשכות מלחמת הסחר תהיה משמעותית הרבה יותר לסין מאשר לארה"ב.

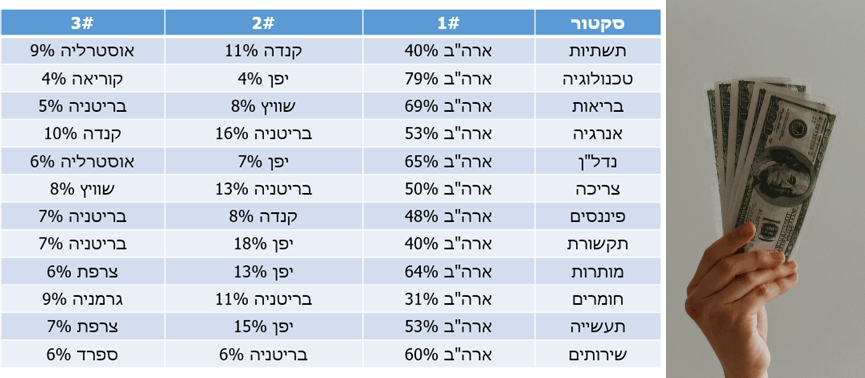

ארה"ב היא הכלכלה המובילה העולמית ומשקלה מהווה יותר מ-50% במרבית הסקטורים העסקיים בכלכלה העולמית:

מכיוון שגם ארה"ב וגם סין מעוניינות להמשיך ולצמוח, סביר שמלחמת הסחר הזו תהיה מוגבלת ותסתיים עם פשרה לטובת האמריקאים, בדרך זו כולם יוכלו להיות מרוצים!

המשך הורדת הריבית ברחבי העולם המפותח והפיכתה לשלילית

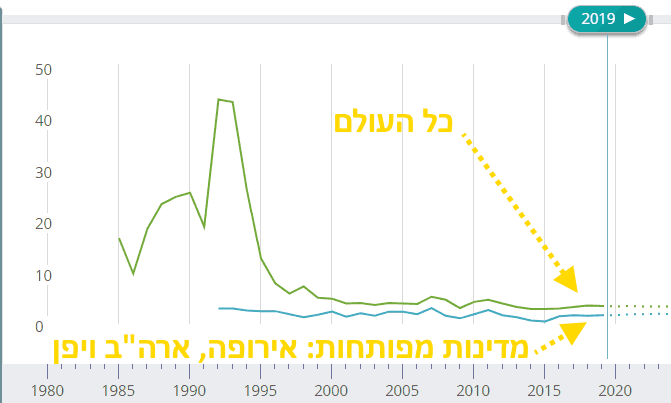

בשנים האחרונות אנחנו רואים הפחתה משמעותית בריבית הבנקים המרכזיים כמעט בכל הכלכלות המפותחות בעולם. בשנה האחרונה הצטרפה לתהליך הפחתת הריבית גם ארה"ב.

המטרה העיקרית של הפחתת הריבית היא לעודד צריכה של אנשים פרטיים, לעודד השקעה, גיוס עובדים ובניית מפעלים חדשים במגזר העסקי והכל במטרה שהצמיחה תמשיך ואף תתחזק.

הבעיה המרכזית היא, שלמעט ארה"ב, שאר הכלכלות המפותחות בעולם ובעיקר יפן והגוש האירופי אינן צומחות והאינפלציה העולמות רק הולכת ויורדת:

International Monetary Fund (IMF)

חוסר האינפלציה והחשש מהפסקת הצמיחה בכלכלות העולם המובילות גוררים את הנגידים בבנקים המרכזיים ברחבי העולם להמשיך ולהוריד את הריבית ואף להורידה אל מתחת לאפס (ריבית שלילית). הבעיתיות הברורה של ריבית שלילית היא פשוטה: גוף כלשהו שמלווה היום כסף בריבית שלילית יקבל בסוף התקופה פחות כסף ממה שהוא הלווה והמשמעות היא שהגוף גם הלווה כסף, גם לקח את הסיכון על ההלוואה וגם בסוף התקופה מקבל פחות כסף ממה שהלווה.

מתחילת התפתחות הכלכלה האנושית ועד היום לעולם לא היה מצב של ריבית שלילית ולכן אף אחד לא יודע להעריך מהן ההשלכות לאורך זמן של כלכלה מסוג זה על החיים היומיומיים שלנו ועל ההשקעות שלנו.

כיצד כדאי להתנהל עם תיק ההשקעות בשנת 2020?

מכיוון ש"הנבואה ניתנה לשוטים" חייבים החכמים להיות ערוכים לכל תסריט. לפיכך כדאי לבחון בתיק ההשקעות שתי פעולות מרכזיות:

א. אפיקי המניות – התמקדות בהשקעה במדדי שוק מובילים, באמצעות קרנות סל, בישראל וברחבי העולם על מנת שניתן יהיה לממש רווחים גם בעליות מתונות ולנהל את הסיכון באפיק בצורה הדוקה ונכונה יותר לצרכיך וליעדיך.

ב. באפיק האג"ח – הקטנת טווח ההשקעה במטרה לצמצם באופן משמעותי את ההשפעות של שינויים באינפלציה ובריבית על ההשקעות באפיק.

צעדים אלה יכינו את השקעותיך לכל שינוי בשווקים:

1. המשך עליות

תרחיש זה הוא מצוין. תיק עם חשיפה מלאה לסיכון (מניות), בהתאם לצרכים ולרצונות, ישיג תשואה גבוהה גם בשנה הקרובה.

2. עמידה במקום.

השווקים יישארו במצב של חוסר וודאות, עצבנות ותנודתיות גבוהה. חשוב להמשיך לעקוב בקפדנות אחר פרמטרים כלכליים ולזהות את כיוון או מגמת הכלכלות המובילות בעולם. בהעדר כיוון, ממתינים בסבלנות. אין מה לנסות לחזות את העתיד ולהמר על כיוונו – הסיכוי להרוויח שקול לסיכוי להפסד. אין צורך להיכנס לסחרור ולבצע פעולות מיותרות שלמעט עמלות ועלויות, אין תועלת בצדן.

3. שינוי מגמה ומעבר לירידות

ירידות בשווקים יגררו לחץ פסיכולוגי מצד התקשורת. קשה מאוד להעריך את מהירות ועוצמת התרחיש אבל זו תהיה הזדמנות לפעול בחכמה. כאשר ההשקעה היא במדדי שוק מובילים כדאי לנצל את הפאניקה וירידת המחירים לצורך הגדלת השקעה במחירים זולים על מנת שבהתאוששות הרווח יהיה גדול באופן משמעותי.

אזהרה

אזהרת השקעה

הניתוח מפורסם כשירות לציבור, חינם וללא מחויבות.