23/08/20: בדיקת כדאיות השקעה בסקטור הבריאות

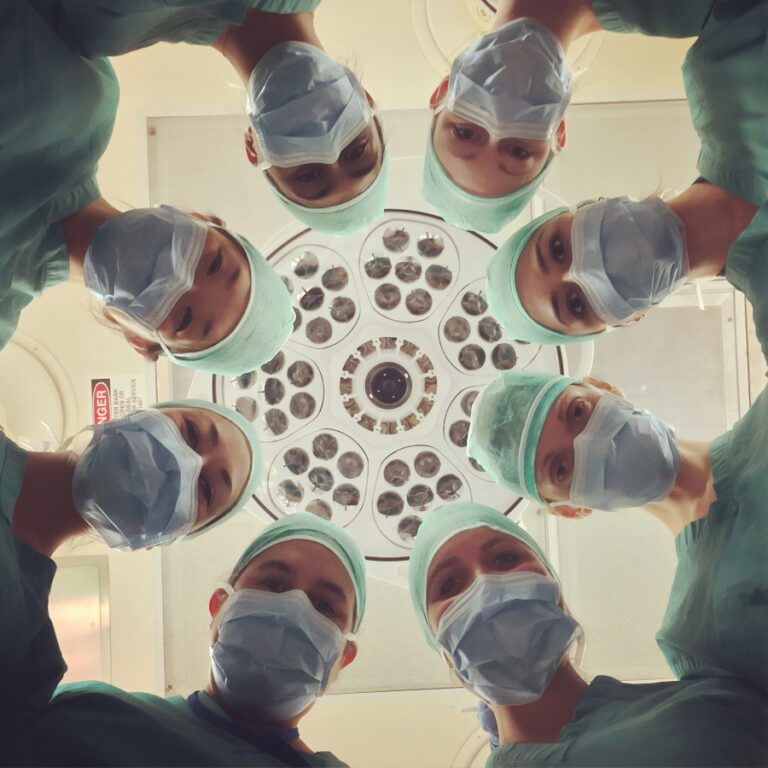

מקור: Photo by National Cancer Institute on Unsplash

בהשקעה בסקטור מניות קיים פוטנציאל להרוויח עשרות אחוזים ולעיתים יותר על ההשקעה לאורך זמן ומנגד, קיימת אפשרות להפסד חלק ניכר מכספי ההשקעה. על מנת לנסות ולצמצם למינימום את הסיכון אנחנו מציגים מודל פשוט המנתח את כדאיות ההשקעה בשלושה היבטים שונים: תמחור, תזמון ויתרון ביחס לשוק, על מנת לקבל תמונה מקיפה על פוטנציאל ההשקעה.

שילוב היבטים אלו בניתוח ההשקעה עשוי לתרום לקבלת החלטה מושכלת ומעלה את הסיכוי להצלחת ההשקעה.

פרופיל הסקטור

מה בודקים?

אנו נערוך היכרות קצרה עם המדד ומיהן החברות המובילות המרכיבות אותו.

1. שם הסקטור

Healthcare

2. תחום הסקטור

הסקטור כולל בתוכו חברות בתחום הבריאות.

הסקטור משקף את ביצועי החברות העוסקות בפיתוח בתחום תרופות; ציוד רפואי; נותני שירותי בריאות; ביוטכנולוגיה; כלים ושירותים למדעי החיים; וטכנולוגיית שירותי בריאות.

3. קרנות סל עיקריות העוקבות אחר הסקטור

Health Care Select Sector SPDR (סימול: XLV).

Vanguard Health Care (סימול: VHT).

iShares U.S. Healthcare (סימול: IYH).

כל הקרנות עם קורלציה גבוהה אחת לשנייה בכלל ולסקטור בפרט.

4. שיטת ניתוח הסקטור

ניתוח הסקטור יתבצע באמצעות ניתוח קרן הסל בעלת הסחירות הגבוהה ביותר מבין הקרנות העוקבות אחר הסקטור:

Health Care Select Sector SPDR המחקה את הסקטור ונסחרת בבורסה בארה"ב תחת הסימול XLV.

5. עשר החברות הגדולות המרכיבות את הקרן

תמחור ההשקעה

מה בודקים?

בתמחור אנו נבדוק האם המחיר המשוקלל של מניות החברות המרכיבות את הסקטור כדאי להשקעה או מנופח וסביר שירד בעתיד. האם התשואה הפוטנציאלית הגלומה בסקטור כדאית להשקעה ביחס לאלטרנטיבות שקיימות באפיקי השקעה אחרים?

האם המחיר העדכני של הסקטור הוא בהתאם להיצע וביקוש אמיתיים או שהוא נתון למניפולציות של גוף פיננסי כלשהו.

על מנת להגיע למסקנה ברורה נבדוק את התמחור באמצעות שני קריטריונים מרכזיים:

– החזר ההשקעה (מכפיל רווח): מהי התשואה המשוקללת שמניות החברות המרכיבות את הסקטור מניבות לבעלי המניות? בתוך כמה שנים תוחזר ההשקעה? האם ההשקעה בסקטור עדיפה על אלטרנטיבות?

– נזילות ההשקעה (מחזור מסחר ממוצע): האם מחירה של קרן הסל הגדולה והמובילה העוקבת אחר הסקטור אמיתי ונובע מביקוש והיצע או נתון למניפולציות של גורמים זרים?

1. החזר ההשקעה (מכפיל רווח משוקלל של מניות הסקטור): 17.8

בהתאם למכפיל, החזר ההשקעה בסקטור יהיה תוך 17 שנים והתשואה התאורטית על ההשקעה היא 5.6% לשנה.

התשואה גבוהה מהתשואה המובטחת באפיקי השקעה בטוחים יותר (אג"ח חברות בדירוג השקעה). התשואה התיאורטית מגלמת כראוי את הסיכון בהשקעה בסקטור.

2. נזילות: מחזור מסחר יומי ממוצע 985,0000,000 $

מחזור המסחר בקרן גבוה מאוד. לא צריכה להיות בעיית נזילות בקרן במצבי קיצון ומשבר פיננסי.

איתות תמחור: חיובי

תזמון ההשקעה

מה בודקים?

בתזמון ההשקעה אנו שואפים לאתר את הזמן הטוב ביותר לבצע את ההשקעה בסקטור – האם עכשיו או שעדיף להמתין לתזמון טוב יותר בעתיד.

על מנת להגיע למסקנה, נבדוק את התזמון באמצעות קריטריון ניתוח מגמת המחיר:

– מגמת המחיר של הסקטור: מהי מגמת המחיר של הסקטור? עלייה/ירידה/דשדוש במקום ללא כיוון ברור? האם שינוי כיוון במגמת המחיר מאותת על שינוי בציפיות המשקיעים ועל שינוי מגמת המחיר ארוכת הטווח בקרן?

1. מגמת המחיר של הסקטור: עליה

מקור: TradingView

מגמת המחיר של הסקטור היא עלייה. המגמה החלה מאמצע מרץ 2020 וממשיכה עד היום.

איתות תזמון: חיובי

יתרון ביחס לשוק

מה בודקים?

בכוח ביחס לשוק אנו בודקים מדוע קיימת עדיפות להשקעה בסקטור לעומת השקעה כוללת בשוק המניות. מה היתרון של הסקטור על השוק? האם פוטנציאל העליות בסקטור גבוה מהשוק, האם בתקופות משבר הסקטור נפגע פחות מהשוק, האם הסקטור מתאושש מהר מהשוק בהתאוששות ממשבר.

ללא יתרון ברור אין הצדקה להעדיף את הקרן על השקעה בשוק (הכוללת את כל הסקטורים לפי משקלם היחסי).

על מנת להגיע למסקנה, נבדוק את היתרון באמצעות קריטריון ביצועים ביחס לשוק:

– ביצועים ביחס לשוק: מה היו ביצועי הסקטור בשנה האחרונה מול השוק. האם בתקופת ירידות הסקטור ירד יותר או פחות מהשוק? האם ההתאוששות בסקטור מהירה או איטית יותר ביחס לשוק?

– תנודתיות ביחס לשוק: האם לסקטור תנודתיות נמוכה מהשוק? האם בתקופה של משבר סביר שהסקטור יירד פחות מהשוק עקב התנודתיות הנמוכה?

1. ביצועים ביחס לשוק: יתרון לסקטור על השוק.

מהגרף ניתן לראות בבירור את היתרון של הסקטור על כלל השוק:

– הסקטור הניב בשנה האחרונה תשואה גבוהה יותר מהשוק.

– במשבר הקורונה הסקטור ירד פחות מהשוק.

– בהתאוששות מהמשבר הסקטור הניב תשואה גבוהה מהשוק.

2. תנודתיות ביחס לשוק

התנודתיות של הסקטור סביב הממוצע נמוכה יותר מהתנודתיות של השוק. סביר שבמשברים עתידיים ביצועי הסקטור יהיו טובים יותר מביצועי השוק.

איתות יתרון ביחס לשוק: חיובי

מסקנות ופעולות

1. מסקנות

להלן ריכוז מסקנות הניתוח:

בהיבט התמחור האיתות הוא חיובי: הסקטור מתומחר במחיר הוגן ובנזילות גבוהה.

בהיבט התזמון האיתות הוא חיובי: הסקטור נמצא במגמת עלייה.

בהיבט היתרון ביחס לשוק האיתות הוא חיובי: ביצועי הסקטור עדיפים על ביצועי השוק.

2. האם לבצע השקעה

בשקלול כל האיתותים בבדיקה, המסקנה היא כי כדאי לבצע השקעה במדד.

אזהרה

אזהרת השקעה

הניתוח מפורסם כשירות חינם לציבור וללא מחויבות.