קרן כספית, האחות המוצלחת של הפיקדון בבנק

מקור: Photo by Snapwire

בחודשים האחרונים, עקב העלייה בריבית והירידה בשווקים, כמעט כל משקיע, בין אם הוא לקוח שלנו ובין אם לא, שואל אותנו ברגע שנודע לו שאנחנו יועצי השקעות:

יש לי כסף שאני צריך להשתמש בו בשנה הקרובה, במה עדיף לי "לשים" את הכסף אם אני לא רוצה לסכן אותו:

בקרן כספית או בפיקדון בבנק?

במקום לענות לכל אחד בקצרה החלטנו להרים את הכפפה ולבצע ניתוח מעמיק של שני המוצרים, להשוות ביניהם ולהחליט איזה מוצר עדיף ומתיי.

תוכן עניינים:

תמצית המאמר לממהרים

קרן כספית ופיקדון בבנק הם שני מוצרי השקעה אלטרנטיביים אשר אמורים להתחרות אחד בשני.

ביצענו השוואה בין שני המוצרים במספר היבטים: ריווחיות, נזילות, מיסוי, סיכון והתאמתה לסביבה הכלכלית, והגענו למסקנה חד-משמעית:

לקרן כספית יש עדיפות על פיקדון בבנק בכל אחד מההיבטים למעט שני מקרי קיצון:

– אם מדובר בהשקעה לתקופה קצרה מאוד של ימים או שבועות בודדים, יש יתרון לפיקדון בבנק מכיוון שאין בו תנודתיות אלא הוא עולה בקו ישר.

– אם מדובר בהשקעה לתקופה ארוכה של שנה ומעלה וריבית בנק ישראל במגמת ירידה, יש יתרון לפיקדון בבנק שסגור לשנה מכיוון שהריבית שלו קבועה.

היום, כאשר האינפלציה גבוהה, ריבית בנק ישראל במגמת עלייה ולאור הזדמנויות ההשקעה שצצות בשווקי ההון

קיימת עדיפות ברורה להשקעה בקרן כספית על פיקדון.

אם במקרה הבנקאי או היועץ שלכם מציע להשקיע בפיקדון ולא בקרן כספית, תבררו טוב טוב טוב מדוע!

מהי קרן כספית

קרן כספית הינה קרן נאמנות המשקיעה בנכסים וני"ע סולידיים לטווח קצר בלבד.

בין הנכסים שהקרן מורשית להשקיעה בהם:

פיקדונות בנקאיים, מזומן, מלווה קצר מועד של בנק ישראל (מק"מ) ואגרות חוב ישראליות בדירוג השקעה A ומעלה עד 90 יום.

תקופת ההשקעה הממוצעת של נכסי הקרן מחוייבת להיות עד 90 יום.

לקרן אסור להשקיעה במניות או מט"ח.

ניתן לקנות או למכור יחידות בקרן על בסיס יומי.

ניתן להשקיע בקרן כל סכום כספי שרוצים.

הקרנות הכספיות נסחרות בבורסה לניירות ערך בת"א משנת 2008.

כמו בכל קרנות הנאמנות, מנהל ההשקעות של הקרן גובה דמי ניהול עבור תפעול הקרן וביצוע ההשקעות. דמי הניהול נעים בטווח שבין 0% לבין 0.2% (שתי עשיריות האחוז) לשנה.

חשוב לשים לב! בחלק מהקרנות יש עלות נוספת שנקראת "שיעור הוספה" שהיא ההפרש בין מחיר היחידה של הקרן בקניה לעומת מחיר היחידה במחירה. שיעור ההוספה מייקר את העמלה המשולמת למנהל הקרן ולכן יש לבחון ולהתייעץ עם יועץ השקעות אמין איזו קרן לבחור.

בניגוד לני"ע אחרים, בקניית קרן כספית אין עלויות קניה, מכירה ודמי ניהול של הבנק.

הקרנות הכספיות נחשבות למוצר פופולרי בעולם.

בארה"ב הן נקראות Money Market Fund.

מהו פיקדון בבנק

פיקדון הוא מוצר השקעה של הבנק. המשקיע מפקיד כסף בפיקדון לתקופת זמן מוגדרת ובתמורה מקבל ריבית ידועה מראש מהבנק בסוף התקופה.

קיימים פיקדונות לתקופות שונות: יומית, שבועית, חודשית, שנתית וכדומה.

הפיקדון אינו סחיר ואינו נזיל וניתן למשוך את הכסף שהופקד רק בסוף תקופת הפיקדון.

ניתן להשקיע בפיקדון כל סכום כספי שרוצים.

בהשקעה בפיקדון אין עמלות של הבנק.

גובה הריבית שהמשקיע מקבל על ההשקעה בפיקדון שונה בין בנק לבנק.

ככל שהמשקיע מפקיד כסף בפיקדון לתקופה ארוכה יותר כך הריבית שהוא יקבל תהיה גבוהה יותר.

מדוע הקרנות הכספיות נוצרו

הקרנות הכספיות נוצרו על ידי רשות ניירות ערך ומשרד האוצר במטרה אחת ויחידה:

להתחרות ולהוות אלטרנטיבת השקעה טובה יותר מהריבית על הפיקדון המוצע ע"י הבנקים, גם ברווח על ההשקעה וגם בנזילות של הכסף.

אז מה עדיף, קרן כספית או פיקדון בבנק

על מנת לעשות בדיקה מעמיקה אנחנו נשווה בין פיקדון לבין קרן כספית בחמישה היבטים שונים הקשורים להשקעות ונבדוק בכל היבט איזה מוצר עדיף:

א. הרווח – איזה מוצר מניב רווח גבוה יותר בסוף תקופת ההשקעה.

ב. הנזילות – איזה מוצר נזיל יותר וניתן להשתמש בכסף לניצול הזדמנויות באפיקי השקעה אחרים.

ג. המס – באיזה מוצר נשלם פחות מס על הרווח.

ד. הסיכון – איזה מוצר הוא פחות מסוכן ופחות תנודתי.

ה. שינויים בריבית בנק ישראל – איזה מוצר עדיף בתקופה של שינויים בריבית בנק ישראל.

בהתאם לבדיקה נסיק מסקנות מתיי עדיף פיקדון ומתיי עדיף קרן כספית והכל בהתאם ליעדים הפיננסים וטווח ההשקעה של המשקיע.

איזו השקעה רווחית יותר?

בפיקדון בבנק הרווח הוא הריבית שמקבלים בסוף תקופת הפיקדון.

בקרן כספית הרווח הוא התשואה שהקרן מניבה בעת משיכת הכספים מהקרן.

(בנספח כללי האצבע של טלביט נציג דרך פשוטה לחישוב התשואה השנתית הגלומה בקרן).

בהיבט הרווח לכל אחד מהמוצרים יש את היתרון שלו והעדיפות תלויה בתקופת ההשקעה במוצר.

בתקופת השקעה של שנה ומעלה לפיקדון יש יתרון על קרן כספית מכיוון שהריבית השנתית שלו גבוהה יותר מהתשואה הגלומה בקרן עקב המגבלה של הקרן להשקיע רק בהשקעות לטווחים קצרים יותר שבאופן טבעי מציעים ריבית נמוכה יותר מהפיקדון לשנה.

בתקופות קצרות יותר משנה לקרן כספית יש יתרון בולט על פיקדון:

א. הסכומים הצבורים בקרנות כספיות נעים בין מאות מיליונים למיליארדי שקלים ולכן הבנקים מציעים להן "ריבית ג'מבו" גבוהה יותר על פיקדונות מאשר משקיע פרטי יוכל להשיג. בנוסף הקרן יכולה לעשות מכרז בין בנקים ולבחור בבנק שמציע את הריבית הגבוהה ביותר במכרז בעוד שהמשקיע הפרטי לא יכול לעשות מכרז בין בנקים ובד"כ יסתפק בריבית שהבנק שלו מציע.

ב. לקרנות כספיות יש אפשרות להשקיעה בני"ע בבורסה: אג"ח קצרות טווח, מק"מ של בנק ישראל, כאשר הם מציעים ריבית גבוהה יותר מריבית הג'מבו בבנקים.

בנוגע לרווחיות – בהשקעה לתקופה של פחות משנה יש לקרן כספית יתרון על פיקדון עקב השילוב של ריבית ג'מבו שהיא מקבלת על פיקדונות ותשואה עודפת מההשקעות בני"ע.

בהשקעה לתקופה של שנה ומעלה יש לפיקדון יתרון על קרן כספית עקב המגבלה של הקרן להשקיע רק בנכסים קצרי טווח.

איזו השקעה יותר נזילה?

פיקדון בבנק נזיל בהתאם לתקופת ההשקעה שנבחרה: יומית, שבועית, חודשית או שנתית.

בפיקדון יומי ניתן לבצע משיכה כל יום, בפיקדון שבועי פעם בשבוע וכדומה.

קרן כספית, עקב סחירותה בבורסה, נזילה וניתנת למכירה וקניה בכל יום.

הנזילות של ההשקעה חשובה מאוד למשקיע מכיוון שהיא מאפשרת לו לנצל הזדמנויות השקעה באפיקים אחרים בשוק ההון ולהעביר אליהם כסף במהירות לפני שההזדמנות תחלוף.

בהיבט הנזילות יש לקרן הכספית יתרון חד משמעית משתי סיבות:

בתקופות השקעה הקצרות משנה לקרן יש גם כך כבר יתרון ברווחיות.

בתקופות השקעה של שנה ומעלה המשקיע בפיקדון נועל את הכסף ומאבד את הנזילות ואת היכולת לנצל הזדמנויות השקעה אחרות.

באיזו השקעה נשלם פחות מס על הרווח?

בפיקדון המס הוא 15% על הרווח הנומינלי, כלומר על כל הרווח ואינו ניתן לקיזוז מול הפסדים בשוק ההון.

בקרן כספית המס הוא 25% על הרווח הריאלי, כלומר על הרווח מעל מדד המחירים (אינפלציה).

בתקופות בהן האינפלציה גבוהה, תשלום המס בקרן כספית יהיה משמעותית נמוך יותר מאשר פיקדון בבנק.

בתקופות בהן האינפלציה אפסית או נמוכה מאוד, תשלום המס בפיקדון יהיה נמוך יותר.

אם ניקח לדוגמה שני משקיעים.

משקיע א מפקיד בפיקדון 100,000 ₪ בריבית שנתית של 3%.

משקיע ב משקיע בקרן כספית ומרוויח לאחר שנה 3%.

האינפלציה באותה תקופה הייתה 2%.

לאחר שנה – הרווח ברוטו של שניהם זהה אבל למשקיע בפיקדון נשאר 2,550 ש" נטו לאחר ניכוי מס של 450 ₪,

בעוד שלמשקיע בקרן כספית נשאר 2,850 ₪ לאחר ניכוי המס של 250 ₪. (כולל ניכוי אנפלציה).

בנושא המיסוי, לקרן כספית קיימים יתרונות נוספים על פיקדונות:

1. קרן כספית היא ני"ע ולכן ניתן לקזז את הרווח ממנה עם הפסדים מהשקעות אחרות ולשלם פחות מס. לעומת זו פיקדון אינו ני"ע ולכן לא ניתן לקזז את הרווח ממנו עם הפסדים אחרים.

2. בקרן כספית קיים מנגנון "דחיית מס" – כל עוד המשקיע לא מושך כסף מהקרן, אין צורך לשלם מס והרווחים "מתגלגלים" בחזרה להשקעות. לעומת זאת, בפיקדון בכל סוף תקופה הכסף מהפיקדון מזוכה לחשבון ומהרווח מנוכה מס במקור.

בהיבט המיסוי, ככל שהאינפלציה קרובה בשיעורה לריבית הצפויה על ההשקעה, תשלום המס בקרן כספית יהיה נמוך יותר מתשלום המס בפיקדון.

(בנספח כללי האצבע של טלביט נציג דרך חישוב פשוטה לקבלת החלטה איזו שיטת מיסוי עדיפה).

איזו השקעה פחות תנודתית ומסוכנת?

פיקדון בנקאי הוא מוצר של הבנק והסיכון בו הוא הסיכון שהבנק יפשוט רגל.

לפי ניסיון העבר גם כשבנק פשט רגל מדינת ישראל דאגה ללקוחות הבנק והם לא הפסידו מהקרן.

בקרן כספית הסיכון הוא שאחד הבנקים בהם יש לקרן פיקדון ג'מבו או אחת מהחברות מאחורי אגרות החוב קצרות הטווח יפשוט רגל.

לפי ניסיון העבר, אם בנק פושט רגל המדינה מתערבת ובמקרה של אג"ח בבורסה, ההשקעות של הקרן מספיק מפוזרות על מנת שלא תהיה כמעט השפעה של האג"ח על ההשקעות.

מבחינת הסיכון, שני המוצרים דיי זהים ורמת הסיכון שלהם אפסית.

לעומת הסיכון, התנודתיות שונה בין שני המוצרים.

פיקדון הוא מוצר שאינו נסחר בבורסה ולכן אין בו תנודתיות שנובעת מהיצע וביקוש.

בכל יום הפיקדון גדל בחלק היחסי של הריבית השנתית.

בקרן כספית חלק מההשקעות (מק"מ בנק ישראל, אג"ח קצר טווח) סחירות בבורסה ובאופן טבעי כחלק מהיצע וביקוש יש להן תנודתיות יומית (למעלה או למטה) שנעה בין מאיות האחוז לעשיריות האחוז.

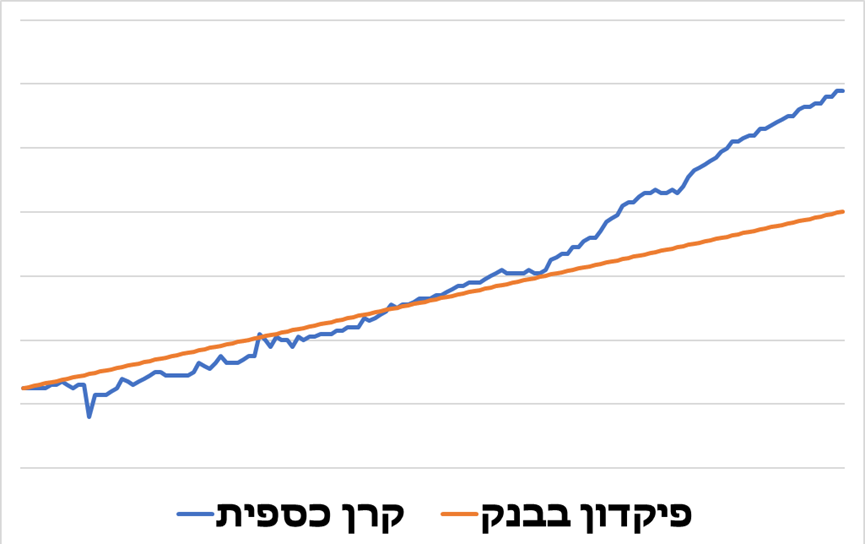

אם נשווה גרף של קרן כספית לעומת פיקדון אנחנו יכולים לראות שבתקופות קצרות התנודתיות בקרן כספית יכולה לגרום לתשואה בקרן לפגר לעומת פיקדון.

ככל שתקופת ההשקעה מתארכת הקרן עולה יותר מהפיקדון והתנודתיות הופכת לחסרת משמעות.

בתקופה קצרה של ימים או שבועות בודדים היציבות של הפיקדון עדיפה על קרן כספית עקב תנודתיות הקרן.

ככל שתקופת ההשקעה ארוכה יותר, התנודתיות של הקרן הופכת לחסרת משמעות וקיימת עדיפות של הקרן הכספית על הפיקדון בבנק.

איזו השקעה טובה יותר כאשר ריבית בנק ישראל משתנה?

כאשר אנחנו מתייחסים למגמת הריבית במשק אנחנו מתייחסים לשני מצבים עיקריים: הריבית במשק עולה או הריבית במשק יורדת.

בתקופות בהן הריבית במשק יציבה וללא שינוי אנחנו נתייחס למגמת הריבית האחרונה שהייתה לפני היציבות בתור המגמה העדכנית.

בבואנו לבדוק את ההשפעה של שינויים בריבית על כל אחד מהמוצרים אנחנו צריכים לבדוק לפני כן כיצד עובד מנגנון הריבית בכל מוצר.

בפיקדון בנקאי הריבית היא קבועה וידועה מראש לתקופת ההשקעה. שינויים בריבית בנק ישראל אינם משפיעים על הריבית בפיקדון.

בקרן כספית בכל רגע נתון חלק מההשקעות נפדות והקרן משקיעה את הכספים בהשקעות חדשות.

השינוי התכוף בהשקעות הקרן יוצר מנגנון של ריבית משתנה בהתאם לריבית הקיימת במשק באותו זמן.

לשינויים בריבית במשק יש השפעה מהותית על תשואת הריבית של הקרן. כאשר הריבית במשק עולה, תשואת הריבית הגלומה בקרן עולה וכאשר הריבית במשק יורדת, תשואת הריבית הגלומה בקרן יורדת בהתאם.

מהשוואת הרווחיות שבוצעה קודם לכן בין הקרן לפיקדון ראינו שהרווחיות מההשקעה בקרן גדולה יותר בכל תקופות הזמן למעט כאשר מדובר בתקופה של שנה ומעלה.

על מנת לבדוק איזו השקעה עדיפה נשווה בין קרן לבין פיקדון לתקופה של שנה בשני מצבי הריבית:

(בנספח כללי האצבע של טלביט נציג דרך פשוטה לזיהוי מגמת הריבית).

1. כאשר ריבית בנק ישראל עולה

הריבית בפיקדון לא משתנה בהתאם ונוצר מצב שהכסף בפיקדון סגור בריבית נמוכה יותר ממה שניתן יהיה להשיג לאחר העלייה בריבית.

בקרן כספית תשואת הריבית תעלה בהתאם לעלייה בריבית והקרן תגלם תשואת ריבית גבוהה יותר מאשר ההשקעה בפיקדון בבנק.

2. כאשר הריבית בנק ישראל יורדת

הריבית בפקדון לא משתנה והיא גבוהה יותר מהריבית אותה ניתן להשיג בפיקדון לאחר השינוי.

בקרן כספית תשואת הריבית תרד בהתאם לירידה בריבית והקרן תגלם תשואת ריבית נמוכה יותר מאשר ההשקעה בפיקדון בבנק.

סיכום ומסקנות

כיועצי השקעות, חשוב לנו לקחת בחשבון את הצרכים האישיים וסובלנות הסיכון של כל משקיע ומשקיע בעת מתן המלצות היכן להשקיע את הכסף.

קרן כספית ופיקדון בבנק הם שני מוצרים שאמורים לתת פתרון לאותה "משבצת" – השקעה יציבה בסיכון נמוך מאוד.

מההשוואה המעמיקה שביצענו אנחנו מגיעים למסקנה שלמעט שני מקרים ייחודיים, להשקעה בקרן כספית יש יתרונות משמעותיים גם ברווח שנצבר וגם בנזילות של הכספים על השקעה בפיקדון בבנק.

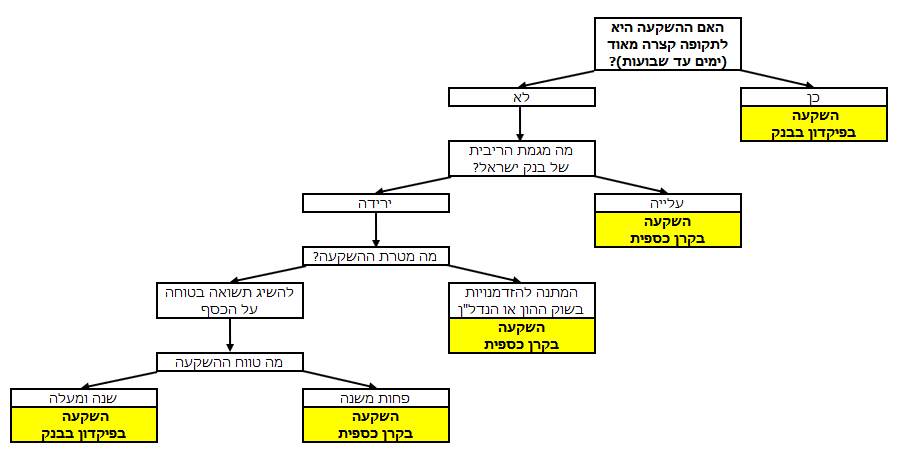

רצ"ב עץ החלטה שיעזור למשקיעים לקבל החלטה במהירות באיזה מוצר לבחור לפי צרכייהם:

נספח כללי האצבע של טלביט

• כלל אצבע #1: איזה שיטת מיסוי עדיפה 15% נומינלי או 25% ריאלי?

כלל האצבע של טלביט הוא: אם האינפלציה היא יותר משליש מהריבית הצפויה על ההשקעה, תשלום מס הריאלי יהיה נמוך יותר מתשלום מס נומינלי.

לדוגמה נשווה בין קרן כספית לבין פיקדון בבנק:

משקיע א מפקיד בפיקדון 100,000 ₪ בריבית שנתית של 3%.

משקיע ב משקיע בקרן כספית ומרוויח לאחר שנה 3%.

האינפלציה באותה תקופה הייתה 2%.

לאחר שנה, הרווח ברוטו של שניהם זהה אבל למשקיע בפיקדון נשאר 2,550 ש" נטו לאחר ניכוי מס של 450 ₪,

בעוד שלמשקיע בקרן כספית נשאר 2,850 ₪ לאחר ניכוי המס של 250 ₪.

לחילופין, בדוגמה נוספת כל הנתונים זהים למעט שהאינפלציה השנתית היא 0.5%.

לאחר שנה, הרווח ברוטו של שניהם זהה אבל למשקיע בפיקדון נשאר 2,550 ש" נטו לאחר ניכוי מס של 450 ₪,

בעוד שלמשקיע בקרן כספית נשאר 2,375 ₪ לאחר ניכוי המס של 625 ₪.

כלל אצבע #2: איך מחשבים את התשואה השנתית הגלומה בקרן כספית?

מכיוון שקרן כספית משקיעה במגוון של נכסים ויכולה לשנות את התמהיל שלה כל יום, קשה לקבוע בדיוק של עשירית האחוז מה תשואת הריבית שגלומה בה.

קיימות כל מיניי שיטות לחישוב אומדן תשואת הריבית העתידית הגלומה בהשקעה בקרן.

העיקריות שבהן מחשבות את עליית ערך הקרן בשבוע או החודש האחרון, מנכות את דמי הניהול ומכפילות ב-52 שבועות או 12 חודשים על מנת לקבל אומדן תשואה שנתית.

שיטות אלו עשויות להיות מאוד לא מדויקות מכיוון שתשואת העבר אינה מנבאת את העתיד בעיקר בתקופות של עלייה או ירידה מתמשכת בריבית.

עלל האצבע של טלביט פשוט ומהיר יותר וגם, לדעתנו, מדויק יותר – התשואה של מלווה קצר מועד (מק"מ) לשלושה חודשים היא התשואה השנתית הצפויה למשקיע בקרן כספית.

בתקופות של שינויים בריבית בנק ישראל מומלץ לבדוק את תשואת המק"מ כל חודש על מנת לעדכן את התשואה הצפוייה בקרן הכספית.

נכון ל-17/01/2022 התשואה השנתית הממוצעת במק"מ היא: 3.7% לשנה.

כלומר, הרווח השנתי על השקעה בקרן כספית יש בקירוב 3.7% לשנה.

כלל אצבע #3: איך מזהים את מגמת הריבית של בנק ישראל?

נכנסים לאתר בנק ישראל לדף ריבית בנק ישראל. בניתוח גרף הריבית בודקים:

מה הרצף האחרון של שתי עליות או שתי ירידות רצופות בגרף.

אם הרצף האחרון הוא עליות – המגמה היא עליה.

אם הרצף האחרון הוא ירידות – המגמה היא ירידה.

אם הריבית עומדת במקום או פעם עולה ופעם יורדת, ממשיכים לבדוק אחורה בזמן עד שמוצאים רצף.

לפי גרף הריבית ניתן לראות שמגמת הריבית נכון ל-12/2023 היא עליה.

לקריאה נוספת

אזהרה

אזהרת השקעה

הניתוח מפורסם כשירות חינם לציבור וללא מחויבות.

אין לראות בכל הכתוב משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא.

המידע המוצג הנו לידיעה בלבד ומהווה ניתוח אישי של החברה או עובדיה ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם.

חברת טלביט עוסקת בייעוץ השקעות פרטי בשוק הון ועשויה לייעץ ללקוחותיה להשקיע בנייר ערך/סקטור/מדד המסוקר או כל נייר ערך/סקטור/מדד אחר בהתאם לצורכי לקוחותיה.