בדיקת כדאיות השקעה באפיק איגרות חוב ממשלתיות בארה"ב (08/08/2018)

להלן ניתוח קצרצר ותמציתי לבדיקת כדאיות ההשקעה באפיק איגרות חוב ממשלתיות של ארה"ב באמצעות ניתוח מדד Barclays Capital U.S. Treasury Bond Index.

Photo by Sasha • Stories on Unsplash

פרופיל

מה אנחנו בודקים בפרופיל ההשקעה?

מהו המדד, ממה הוא מורכב, כיצד מרוויחים מהשקעה בו וכיצד ננתח אותו?

שם

מדד איגרות החוב Barclays Capital U.S. Treasury Bond Index.

הרכב המדד

המדד מספק חשיפה לאגרות חוב ממשלתיות של ארה"ב בכל טווחי ההשקעה משנה אחת ועד שלושים שנה. המדד כולל השינוי המצרפי במחירי איגרות החוב לרבות הריביות המתקבלות מהן.

כיצד מרוויחים מהשקעה במדד?

רווח הון ע"י מכירת ההשקעה במדד במחיר גבוה יותר מהקניה שלו.

רווח הון ע"י מכירת ההשקעה במדד במחיר גבוה יותר מהקניה שלו.

כיצד ננתח את כדאיות ההשקעה במדד?

הניתוח שלנו יתבצע על תעודת הסל iShares US Treasury Bond הנסחרת בבורסה בארה"ב תחת הסימול GOVT.

איכות

מה אנחנו בודקים באיכות ההשקעה?

האם הגופים מאחוריי ההשקעה איתנים פיננסית או ממונפים? האם יוכלו לשרוד תקופה ארוכה של משבר כלכלי או שייקלעו לקשיים ואף לפשיטת רגל וההשקעה תיפגע?

דירוג ההשקעה

ממוצע דירוג איגרות החוב המרכיבות את המדד הוא AAA – דירוג ההשקעה הטוב ביותר האפשרי.

החלוקה הפנימית של דירוג ההשקעה היא כדלהלן:

דירוג AAA 100%

דירוג AA 0%

דירוג A 0%

דירוג BBB 0%

ממוצע דירוג איגרות החוב המרכיבות את המדד הוא AAA – דירוג ההשקעה הטוב ביותר האפשרי.

החלוקה הפנימית של דירוג ההשקעה היא כדלהלן:

דירוג AAA 100%

דירוג AA 0%

דירוג A 0%

דירוג BBB 0%

תגמול

מה אנחנו בודקים בתגמול ההשקעה?

מהו שיעור הריבית שההשקעה מחלקת למשקיעים? האם התשלום עדיף על אלטרנטיבות?

תשואה גלומה

התשואה הגלומה (הריבית) היום במדד היא 2.7% לשנה. גבוהה יותר מהתשואה האלטרנטיבית שניתן להשיג בהשקעה באג"ח ממשלתי בדירוג זהה של מדינות מפותחות בשוק האירופי והאסיאתי.

התשואה הגלומה (הריבית) היום במדד היא 2.7% לשנה. גבוהה יותר מהתשואה האלטרנטיבית שניתן להשיג בהשקעה באג"ח ממשלתי בדירוג זהה של מדינות מפותחות בשוק האירופי והאסיאתי.

תמחור

מה אנחנו בודקים בתמחור ההשקעה?

האם ההשקעה נזילה או שהתמחור נובע מחוסר נזילות ומניפולציות?

נזילות השקעה

מחזור המסחר היומי הממוצע בתעודת סל הוא בקירוב שלושים מיליון דולר ליום. אין חשש ממניפולציות וחוסר נזילות בהשקעה בתעודת הסל.

תזמון

מה אנחנו בודקים בתזמון ההשקעה?

האם זהו זמן טוב לבצע את ההשקעה במדד או שגרף המחירים והתנודתיות שלו משדרים שעדיף לשבת על הגדר ולהמתין להזדמנויות עתידיות?

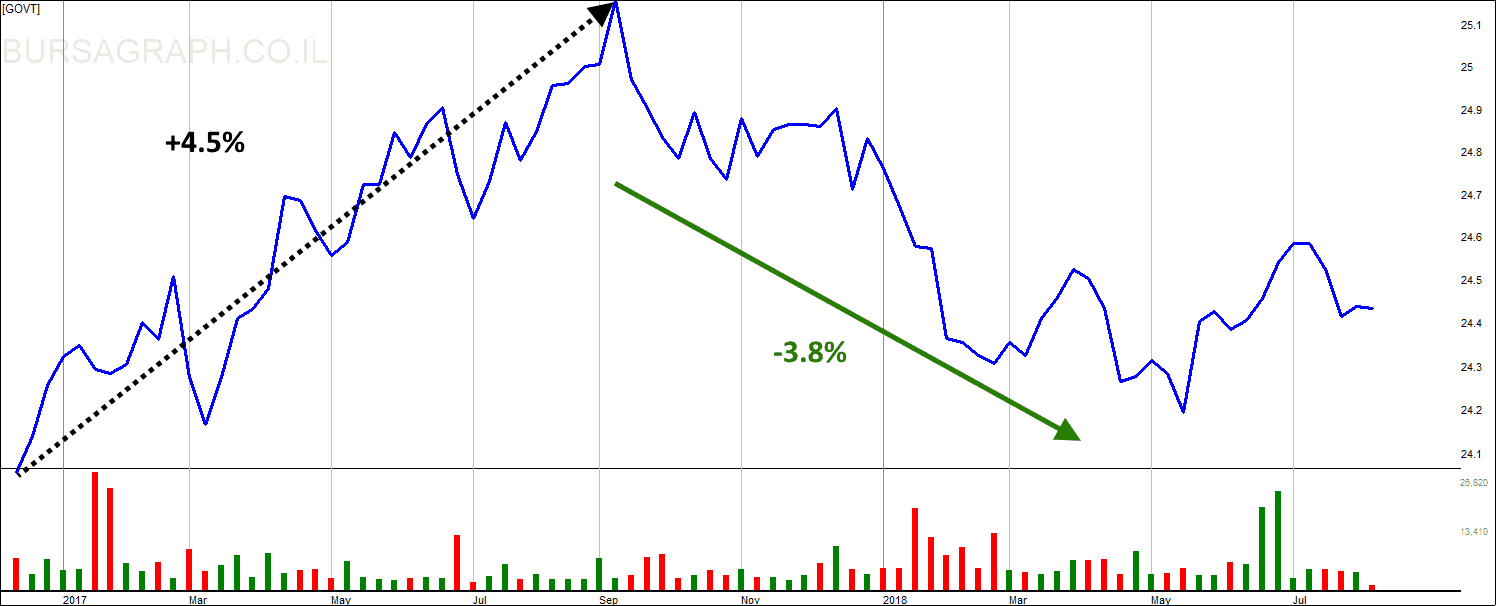

גרף המחירים של המדד בשנים האחרונות:

מקור: קו מנחה – תוכנת בורסהגרף.

מגמת המחיר

אין למדד מגמת מחירים ברורה. בשנתיים האחרונות המדד עולה ויורד תוך כדי קיטון בתנודתיות.

תנודתיות המחיר

בשנים האחרונות אנו רואים קיטון בתנודתיות של המדד. קיטון התנודתיות מצביע על תחושת ביטחון של המשקיעים באיגרות החוב של הממשל האמריקאי.

מסקנה

סיכום ההשקעה

בניתוח האיכות אנחנו מסיקים שאגרות החוב שמרכיבות את המדד הן באיכות ההשקעה הטובה ביותר האפשרית.

בניתוח התגמול אנחנו מסיקים שהתשואה הגלומה בהשקעה טובה וגבוהה מאלטרנטיבות אחרות.

בניתוח התמחור אנחנו מסיקים שאין קושי בנזילות ההשקעה – ניתן יהיה לקנות ולמכור את תעודת הסל ללא קושי.

בניתוח התזמון אנחנו מסיקים שאין למדד מגמת מחירים ברורה כבר מספר שנים. נראה שהשוק "ממתין" לטריגר כלשהו על מנת "לתפוס" כיוון.

בניתוח התגמול אנחנו מסיקים שהתשואה הגלומה בהשקעה טובה וגבוהה מאלטרנטיבות אחרות.

בניתוח התמחור אנחנו מסיקים שאין קושי בנזילות ההשקעה – ניתן יהיה לקנות ולמכור את תעודת הסל ללא קושי.

בניתוח התזמון אנחנו מסיקים שאין למדד מגמת מחירים ברורה כבר מספר שנים. נראה שהשוק "ממתין" לטריגר כלשהו על מנת "לתפוס" כיוון.

פעולה אפשרית

אם אין השקעה קיימת במדד: להמתין בצד למגמת מחירים ברורה.

אם קיימת כבר השקעה במדד: לממש את הרווח ולהישאר רק עם ההשקעה ההתחלתית.

אם קיימת כבר השקעה במדד: לממש את הרווח ולהישאר רק עם ההשקעה ההתחלתית.

אזהרה

אזהרת השקעה

הניתוח מפורסם כשירות לציבור, חינם וללא מחויבות.

הניתוח מפורסם כשירות לציבור, חינם וללא מחויבות.

אין לראות בכל הכתוב משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הנו לידיעה בלבד ומהווה ניתוח אישי של החברה או עובדיה ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם.

החברה עוסקת בייעוץ השקעות פרטי ועשויה לייעץ ללקוחותיה להשקיע במדד המסוקר או כל מדד אחר בהתאם לצורכי לקוחותיה.

כל הזכויות שמורות לטלביט יועצים פיננסים בע"מ ©, אין להשתמש במידע אשר באתר לשום מטרה אחרת לרבות הפצה או הצגה בציבור, בלי אישור מפורש מהחברה.