שווקיי ההון איך ממשיכים מכאן (21/11/18)

להלן ניתוח קצרצר ותמציתי כיצד מומלץ להתנהל עם תיק ההשקעות בתקופה זו.

Photo by Louis Hansel on Unsplash

מה קורה בשווקי ההון?

בחודשים האחרונים אנחנו חווים ירידות בשווקים גם באפיק המניות וגם באפיק האג"ח.

אירועים שונים שהשלכותיהם טרם ברורות מעוררים חששות הבאות לידי ביטוי בשוק ההון: העלייה בריבית בארה"ב, הברייקזיט של בריטניה, ההכבדה של הפליטים על הכלכלה האירופאית, מלחמת הסחר בין ארה"ב לסין, הירידה בצמיחה בשווקים המתעוררים וכדומה.

בסקירה זו נתמקד בניתוח השוק החשוב והמשפיע ביותר בעולם, השוק האמריקאי, בצורה ויזואלית על מנת לבנות תכנית עבודה לעתיד.

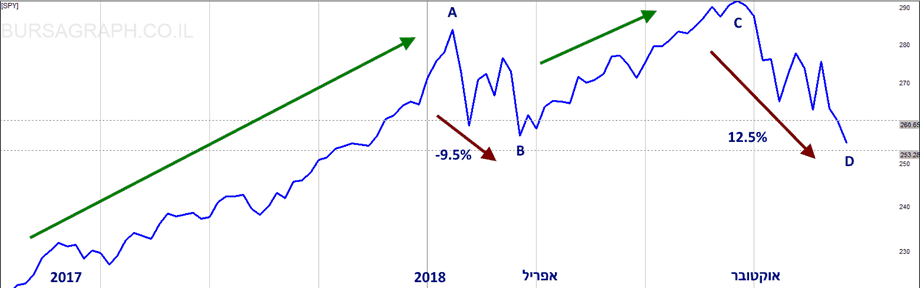

בניתוח גרף המחירים של מדד S&P 500 האמריקאי ניתן להבחין שתבנית המחיר של השנה האחרונה התאפיינה בשני גלים של אי-וודאות:

1. גל ראשון מתחילת 2018 (A) ועד אפריל (C). בגל זה המדד ירד 9.5% מהשיא ואח"כ חזר לעלות.

2. גל שני מאוקטובר 2018 (C) ועד היום (D). בגל זה המדד ירד 12.5% מהשיא ועד היום.

מאפיין ייחודי לתבנית המחיר הוא שבגל השני נוצר שיא גבוה יותר של מחיר: C > A ואח"כ ירידת המחיר של הגל השני הייתה נמוכה יותר מהגל הראשון: D < B.

תבנית זו מציגה את אי-הוודאות וחוסר ההחלטיות של המשקיעים בשוק.

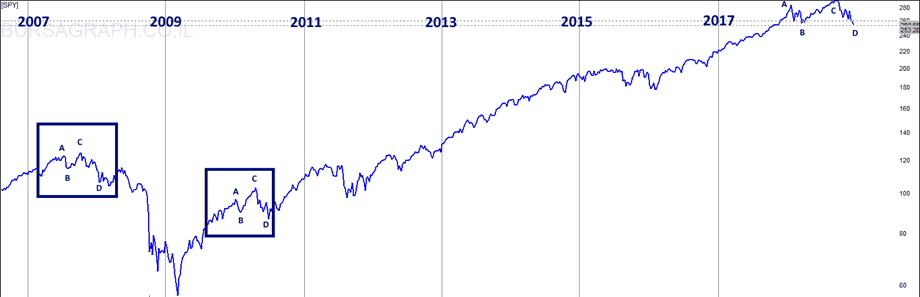

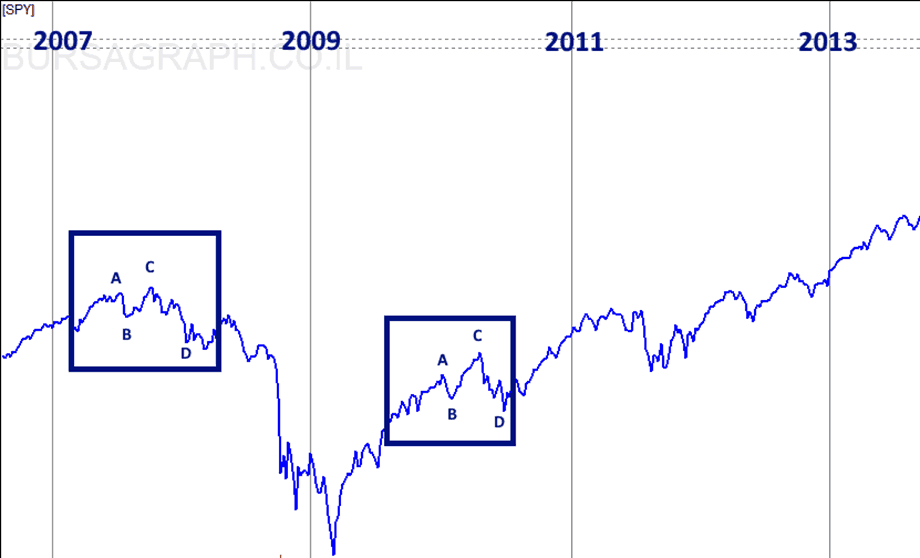

בהשוואה בין תבנית זו לתבניות היסטוריות במדד אנחנו מוצאים שני מקרים עם תבנית דומה בעשור האחרון:

1. בשנת 2007 לפני משבר הסאבפריים של 2008.

2. בשנת 2011 לאחר הורדת דירוג האג"ח של ארה"ב מ-AAA ל-AA.

בכל אחד מהמקרים התוצאות היו שונות בתכלית: במקרה הראשון התפתח משבר הסאבפריים ובעקבותיו ירידת מחירים משמעותית של עשרות אחוזים. במקרה השני לאחר הורדת דירוג האג"ח, השוק האמריקאי החל להתאושש והמדד עלה במאות אחוזים לשיאים חדשים.

כיצד כדאי להתנהל עם תיק ההשקעות?

מכיוון ש"הנבואה ניתנה לשוטים" חייבים החכמים להיות ערוכים לכל תסריט. לפיכך הצעתנו לבצע בתיק ההשקעות שתי פעולות מרכזיות:

א. אפיקי המניות – איחוד השקעות והתמקדות במדדי שוק מובילים בלבד על מנת שניתן יהיה לממש רווחים גם בעליות מתונות ולנהל את הסיכון באפיק בצורה הדוקה ונכונה יותר לצרכיך וליעדיך.

ב. באפיק האג"ח – הקטנת טווח ההשקעה במטרה לצמצם באופן משמעותי את השפעת העלייה בריבית בארה"ב על ההשקעות באפיק.

צעדים אלה מכינים את השקעותיך לכל שינוי בשווקים:

1. חזרה לעליות (כמו תבנית המחיר בשנת 2011).

בשוך הסערה – יחזרו השווקים לעלות. בתרחיש זה כדאי יהיה לנצל את חידוש העליות ולהגדיל את החשיפה לשווקים שירדו והחלו להתאושש.

2. עמידה במקום.

השווקים יישארו במצב של חוסר וודאות, עצבנות ותנודתיות גבוהה. נמשיך לעקוב בקפדנות אחר פרמטרים כלכליים ולזהות את כיוון הכלכלות המובילות בעולם. בהעדר כיוון, אין מה לנסות לחזות את העתיד ולהמר על כיוונו – הסיכוי להרוויח שקול לסיכוי להפסד. אין כל צורך להיכנס לסחרור ולבצע פעולות מיותרות שלמעט עמלות ועלויות, אין תועלת בצדן.

3. המשך הירידות (כמו תבנית המחיר בשנת 2007).

הירידות בשווקים ימשיכו ואיתם הלחץ הפסיכולוגי מצד התקשורת. קשה מאוד להעריך את מהירות ועוצמת התרחיש אבל זו גם תהיה הזדמנות לפעול בחכמה ולנצל את הפאניקה וירידת המחירים לצורך הגדלת השקעה במחירים זולים על מנת שבהתאוששות הרווח יהיה גדול.

אזהרה

אזהרת השקעה

הניתוח מפורסם כשירות לציבור, חינם וללא מחויבות.