בדיקת כדאיות השקעה במניות חברת Albemarle (07/11/2019

בעקבות בקשה מלקוח להלן ניתוח פשוט ותמציתי הבודק את כדאיות ההשקעה במניות חברת Albemarle בימים אלו

מקור: אתר אינטרנט Albemarle

בהשקעה במניות קיים פוטנציאל להרוויח עשרות ולעיתים מאות אחוזים על ההשקעה ומנגד, קיימת אפשרות להפסד חלק ניכר מכספי ההשקעה ואף מחיקתם.

על מנת לנסות ולצמצם למינימום את הסיכון אנחנו מציגים מודל פשוט המנתח את המניה והחברה שעומדת מאחוריה בהיבטים שונים על מנת לקבל תמונה שלמה על החברה והמניה:

– תמחור המניה.

– תזמון ההשקעה.

– איכות החברה.

– תגמול החברה.

שילוב היבטים אלו בניתוח ההשקעה עשוי לתרום לקבלת החלטה מושכלת ומעלה את הסיכוי להצלחת ההשקעה.

פרופיל החברה

מה בודקים?

אנו נבחן מהו נייר הערך שאנחנו מנתחים? נערוך היכרות בסיסית עם החברה ותחום עיסוקה ומה שוויה בבורסה.

1. סימול מניה

ALB.

2. תחום עיסוק

חברת אלבמרלי עוסקת בפיתוח, ייצור והפקת פולימרים וכימיקלים מיוחדים ברחבי העולם. הכימיקלים משמשים כתוספים לפלסטיק, אלסטומרים, חומרי ניקוי, מוצרי היגיינה, תרכובות חקלאיות, תרופות ותרכובות כימיות שונות.

פעילות החברה מאורגנת בשתי חטיבות:

חטיבת הפולימרים מייצרת ומפיקה פולימרים, תוספים , זרזים וחומרים מעכבי בעירה.

חטיבת הכימיקלים מייצרת ומפיקה אגרי-כימיקלים, פרמה-כימיקלים, כימיקלים לביצוע ומספקת שירותים נלווים לכימאים.

לקוחות החברה כוללים יצרנים מענף הבנייה, רכב, תרופות, אריזה, אלקטרוניקה, בתי זיקוק ועוד.

אלבמרלי הוקמה ב-1993 ומרכזה בריצ'מונד, וירג'יניה.

3. שווי השוק של החברה

שווי השוק של החברה בבורסה הוא 7.2 מיליארד דולר.

תמחור המניה

מה בודקים?

בתמחור המניה אנו נבדוק האם מחיר המניה בבורסה כדאי להשקעה או מנופח וסביר שירד בעתיד? האם התשואה הפוטנציאלית כדאית ביחס לאלטרנטיבות שקיימות באפיקי השקעה אחרים? האם המסחר במניה הוגן או מושפע ממניפולציות?

על מנת להגיע למסקנה ברורה נבדוק את התמחור באמצעות שלושה קריטריונים:

– מחיר ההשקעה (מכפיל הון): האם מחיר המניה בבורסה זול, הוגן וראוי להשקעה או מנופח וסביר שירד בעתיד?

– החזר ההשקעה (מכפיל רווח): מהי התשואה הכלכלית שהחברה מניבה לבעלי המניות? בתוך כמה שנים תוחזר ההשקעה? האם המניה עדיפה על אלטרנטיבות?

– נזילות ההשקעה (מחזור מסחר ממוצע): האם מחיר המניה בבורסה אמיתי ונובע מביקוש והיצע או נתון למניפולציות של גורמים זרים?

1. מחיר ההשקעה (מכפיל הון): 1.8

השווי של החברה בבורסה מעט גבוה יותר משווי הכלכלי בדוחות הכספיים ומגלם ציפיות עתידיות של המשקיעים בשוק ההון להמשך גידול החברה בהכנסות וברווחים.

השווי הקיים של החברה הוגן וראוי להשקעה.

2. החזר ההשקעה (מכפיל רווח): 13.4

בהתאם למכפיל, החזר ההשקעה יהיה תוך 13.4 שנים כלומר התשואה התיאורטית על ההשקעה היא 7.4% לשנה. תשואה גבוהה ביחס לאלטרנטיבות באפיקי השקעה סולידיים יותר. הסיכון בהשקעה במניות מגלם תשואה פוטנציאלית ראויה להשקעה.

3. נזילות: מחזור יומי ממוצע 100,000,000 $

המחזור היומי במסחר במניות החברה גבוה מאוד ואינו מושפע ממניפולציות לאורך זמן. אין בעיית נזילות במניה ולא קיים קושי במכירה וקניה של המניה.

תזמון ההשקעה

מה בודקים?

בתזמון ההשקעה שואפים לאתר את הזמן הטוב ביותר לבצע את ההשקעה במניה. האם כדאי עכשיו לבצע את ההשקעה או שעדיף להמתין לתזמון טוב יותר בעתיד.

על מנת להגיע למסקנה, נבדוק את תזמון באמצעות שני קריטריונים:

– מגמת המחיר ארוכת הטווח: האם מגמת המחיר של המניה עולה/יורדת/מאוזנת? האם היה שינוי מגמה בתקופה האחרונה? המטרה: לא להילחם בשוק ולהשקיע רק במניות עולות או מניות שירדו והחלו לשנות מגמה לעלייה.

– תנודתיות המחיר: האם קיים שינוי בתנודתיות של מחיר המניה בתקופה האחרונה ביחס לתקופות קודמות? מטרה: עלייה בתנודתיות מאותתת על שינוי בציפיות המשקיעים ועל שינוי מגמת המחיר.

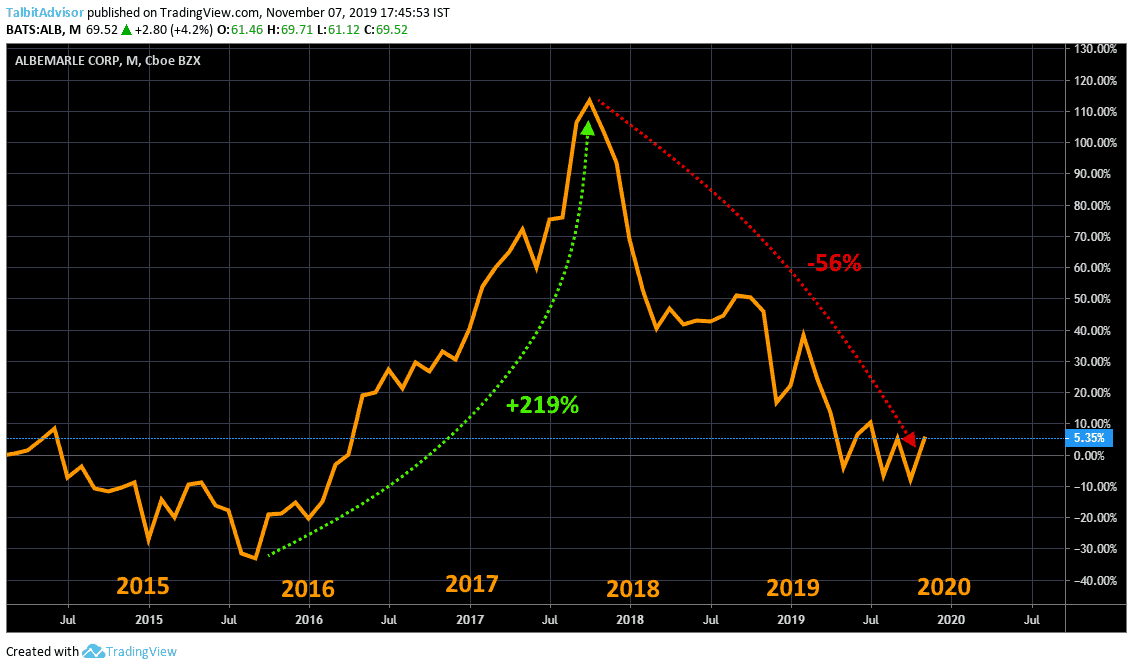

1. מגמת המחיר ארוכת הטווח (חודשים עד שנים): ירידה

מאמצע שנת 2015 ועד אמצע שנת 2017 מניות החברה היו במגמת עלייה. לקראת סוף שנת 2018 ועד היום מניות החברה נמצאות במגמת ירידה מובהקת.

מקור: תוכנת ניתוח טכני TradingView

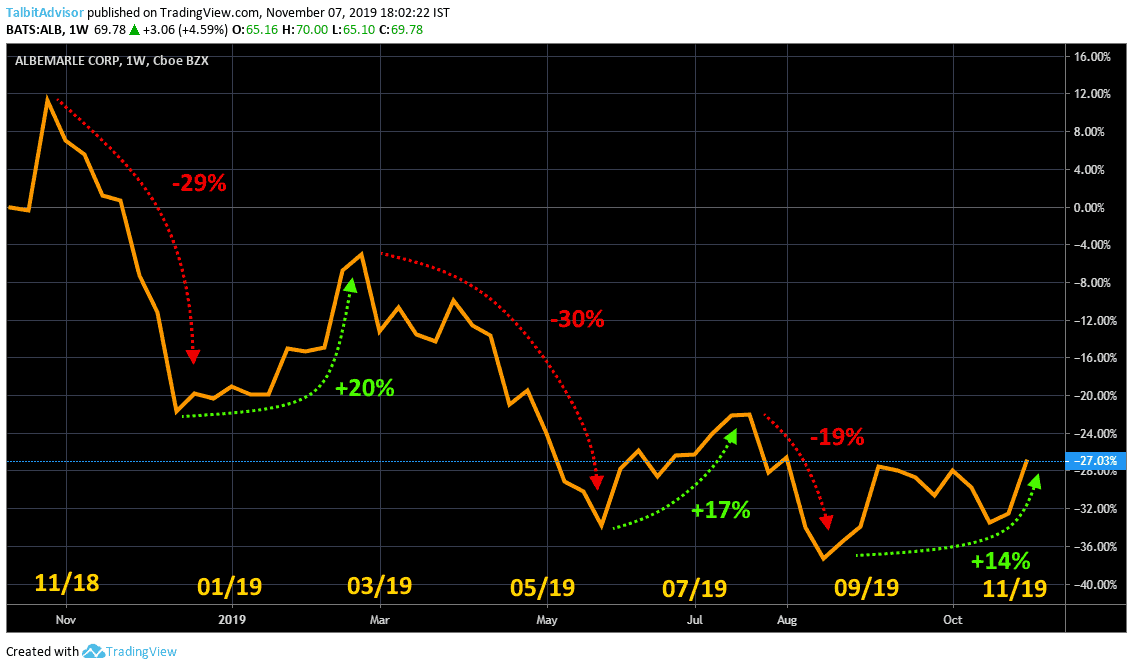

2. מגמת המחיר קצרת הטווח (שבועות עד חודשים): ירידה

בשנה האחרונה מגמת המחיר של מניות החברה היא ירידה עם עליות קצרות וחסרות משמעות לפרקים. מתחילת ספטמבר ועד היום מניות החברה נמצאות במגמת עלייה מינורית.

העלייה, מתחילת ספטמבר, עדיין אינה משמעותית מספיק על מנת לאותת על שינוי אפשרי של מגמת המחיר של מניות החברה מירידה לעלייה.

מקור: תוכנת ניתוח טכני TradingView

איכות החברה

מה בודקים?

באיכות החברה אנו בוחנים את הצמיחה של החברה והאיתנות הפיננסית שלה. האם החברה ריווחית וצומחת או נמצאת בשלב של הידרדרות? האם החברה תוכל לשרוד משברים כלכליים או שבמשבר הראשון קיימת סכנה להמשך קיומה.

על מנת להגיע למסקנה, נבדוק את האיכות באמצעות שני קריטריונים:

– צמיחה שנתית: האם החברה צומחת ורווחית גם בשורה העליונה (מכירות) וגם בשורה התחתונה (רווח)? האם הצמיחה עקבית ויציבה?

– תשואה על הנכסים: האם החברה איתנה פיננסית או בסיכון עקב ריבוי הלוואות? האם החברה תוכל לשרוד תקופה ארוכה של ירידה במכירות וברווח או שתיקלע לקשיים עקב הוצאות מימון? כמה החברה יעילה בניצול משאביה?

1. צמיחה שנתית: צמיחה ורווח עקביים בשנים האחרונות

בשלוש השנים האחרונות החברה צמחה בשיעור ממוצע של 7% לשנה והרווח גדל בממוצע ב-7% לשנה. החברה צומחת ורווחית.

2. תשואה על נכסים: 20.3%.

ההלוואות ("הון זר") והוצאות המימון של החברה לא מכבידים על צמיחתה. החברה איתנה פיננסית וסביר שתוכל להמשיך לפעול ללא קשיים גם בתקופות משבר כלכלי.

תגמול החברה

מה בודקים?

בתגמול החברה אנו בוחנים האם החברה מתגמלת באופן שוטף באמצעות דיבידנדים את המשקיעים? האם החברה תוכל להמשיך ולתגמל בדיבידנדים גם בתקופות קשות של ירידה בצמיחה וברווחיות?

על מנת להגיע למסקנה, נבדוק את התגמול באמצעות שני קריטריונים:

– תשואת דיבידנד: מהו שיעור הדיבידנד השנתי שהחברה מחלקת למשקיעים? האם הדיבידנד גבוה יותר מאלטרנטיבות השקעה?

– שיעור דיבידנד מרווח: האם החברה תוכל לתגמל את המשקיעים בדיבידנד לאורך זמן? האם החברה שומרת מעט מהרווח להשקעה חוזרת בציוד ומו"פ להמשך צמיחתה העתידית?

1. תשואת דיבידנד: 2.2%

החברה חילקה בשנה האחרונה דיבידנדים בשיעור שנתי של 2.2%. התשואה הינה ריאלית וגבוהה ממדד המחירים השנתי. תשואת הדיבידנד של החברה ראויה להשקעה.

2. שיעור דיבידנד מרווח: 29%

החברה חילקה בשנה האחרונה כ-29% מהרווח השנתי שלה כדיבידנד למשקיעים. לחברה נשארו מספיק כספים, לאחר חלוקת הדיבידנד, להשקיע בהמשך צמיחתה העתידית. אין חשש בשלב הזה שהחברה תתקשה להמשיך בתשלומי הדיבידנד בעתיד.

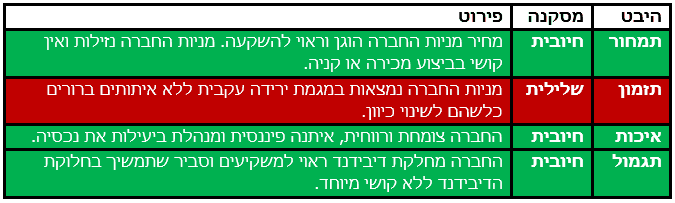

מסקנות ופעולות

1. מסקנות

2. פעולה אפשרית

מומלץ לא לבצע השקעה כספית במועד זה אלא לעקוב אחר מגמת המחיר של מניות החברה ובאיתות הראשון של שינוי הכיוון מירידות לעליות לבצע את הקניה.

אזהרה

אזהרת השקעה

הניתוח מפורסם כשירות חינם לציבור וללא מחויבות.